割安株発見!アメリカ銀行セクターは、長期投資向き?

所要時間: 4分

この記事のポイント:

- ウェルズ・ファーゴ(NYSE: WFC)のような銘柄に期待

- 1年〜1年半後を見据えている

- 銀行株は株価が下がっていながらも、長期的な収益力が大幅には低下していない

動画で記事を読む

今から1年~1年半後には、この業界の株はコロナ禍中で最も重要な「買い」のチャンスであったと考えられているかもしれません。

その業界とは、アメリカの銀行セクターです。

まず、重要要素として、銀行が財務的に強いという点があります。なぜ財務的に強いことが重要かというと、現在の不況がもたらすであろうローンの償却に対応出来る為です。

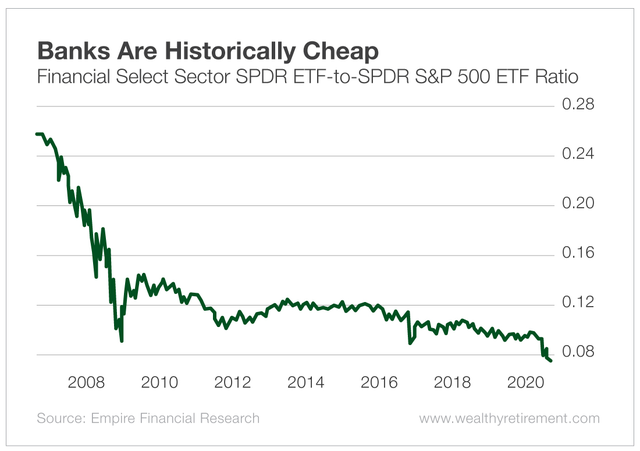

しかし、ある指標によれば、金融セクターは市場全体と比較して過去最安値を記録しています。

下のチャートは、2つのETF(上場投資信託)を表したものです。 このチャートは、Financial Select Sector SPDR ETF(NYSE: XLF)に代表される金融セクターの価格を、SPDR S&P 500 ETF(NYSE: SPY)に代表されるS&P 500全体の価格で割ったものです。

分かりやすいようにご説明すると、「Financial Select Sector SPDR ETF」は、銀行、保険会社、モーゲージREIT(mREIT)など、あらゆる金融機関を保有しています。(編集部注:下のチャートでは、S&P500株価指数全体に対して金融セクターが割安になるほど、数字が小さくなります)

この比率は0.074と過去最低であり、リーマンショック時や金融ショックの際の最底水準を大きく下回っています。

それは、多くの金融機関が破綻し、銀行のバランスシートには住宅バブル時代のゴミのような、価値が著しく毀損した住宅ローンが積み重なっていた時期でした。 今日では状況は大きく変わっています。

つまり、2008年のように、経済は傷んだ状況になりましたが、2008年時とは異なり、銀行のバランスシートは非常に健全であり、おそらくこれまでで最も強固なものとなっています。

にもかかわらず、新型コロナウイルスによる危機に対する金融業界への懸念を受けて、この比率は過去最低水準を割るほど押し下げています。現在、ハイテク株を含む、幅広い業種の銘柄で構成されるS&P500は非常に力強く株価が回復しましたが、金融セクター、特にアメリカの銀行株は出遅れています。

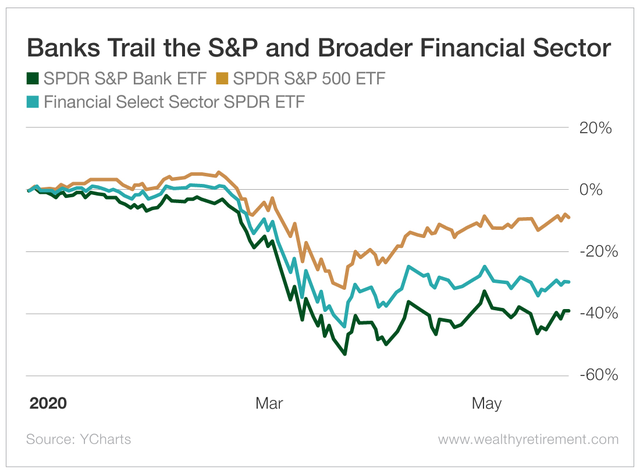

S&P500は年間で9%弱の下落となっています(5月26日時点)が、Financial Select Sector SPDR ETFは29%の下落となっています。SPDR S&P Bank ETF(NYSE: KBE)に代表されるアメリカの銀行セクターはさらに下落し、38%の下落を記録していることからも、銀行株の出遅れが見て取れます。

「Financial Select Sector SPDR ETF」と「SDPR S&P Bank ETF」の違いは、SDPR S&P Bank ETFがアメリカの銀行以外は保有していないのに対し、Financial Select Sector SPDR ETFは保険会社やmREITも保有しているということです。

例えば、ウォーレン・バフェットの持株会社バークシャー・ハサウェイ(NYSE:BRK-B)は、Financial Select Sector SPDR ETFの13%を占めており、SPDR S&P Bank ETFには含まれていません。

銀行の株価がどのように下落するのかを理解するためにSPDR S&P Bank ETFを見てみる必要があります。

銀行株は下落していますが、長期的な価値は同じように下がっていない

単に、銀行株の株価が下落したことを理由にお買い得だと言っているのではありません。株は健全な状態で下がることもあれば、そうでないこともあります。

例えば、航空セクターは金融セクターよりもさらに下落していますが、航空セクターの株は長期的な収益力が低下していると思うので今買う価値はないと思います。

私が銀行株を好む理由は、株価が下がっていながらも、長期的な収益力が大幅には低下していないと思うからです。2年後には、指数を構成するような銀行の大半が2019年と同じくらいの収益を上げていると思います。

金融危機の間は、銀行株は投資家が進んで買いたいと思うものではなかったのです。当時、銀行の資産状況はブラックボックスのようなもので、ひどい審査基準で融資が行われていました。

金融危機以降、業界全体として、資本が増強され、融資の審査基準が改善され、貸出比率が低下し、規制当局はこれまでにないほど銀行を監視するようになっています。

今日の銀行の資産状況は、迫り来る貸倒に対処する能力を持っています。銀行業界は、史上最も深刻な不況に対処するための準備ができているにもかかわらず、市場はこれらの銘柄を2008年の再来かのように敬遠しています。

ここで明確にしておきたいこととして、銀行株は短期売買のためのものではないということです。銀行株は、1年から1年半の間、収益が伸び悩むことになり、不良債権の償却もあるでしょう。

しかし、その一方で、いずれは業績が回復するので、取引水準もパンデミック前の状態まで回復することは可能だと思います。

もし銀行の株価が業績の回復に追随するならば、SPDR S&P Bank ETFは今日の29ドルから50ドル近くまで上昇し、セクター全体では72%の上昇率となります。

それは、1年半~数年の間にかなり良いリターンとなるでしょう。さらに、このセクターで広く分散投資をすれば、リスクもそれほど高くないと思います。

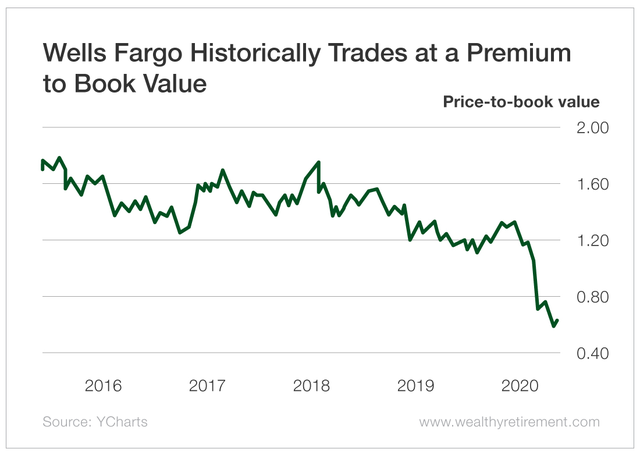

ウェルズ・ファーゴ(NYSE: WFC)を例として、ファンダメンタルズ分析を基に銀行がどれだけ割安かを見てみましょう。

歴史的に、ウェルズ・ファーゴのような銀行は、簿価(帳簿価額のこと。会計上で記録された資産や負債の評価額)に対してかなり割高に取引されてきました。

下のチャートは、新型コロナウイルスの発生までは、ウェルズ・ファーゴは簿価の1.2倍から1.6倍の範囲内、多くは1.6倍近くで取引されていたことを示しています。

現在、ウェルズ・ファーゴは帳簿価格の0.62倍で取引されており、これは歴史的に取引されてきた平均的価格の半分以下です。

また、銀行セクター全体を代表するSPDR S&P Bank ETFも同様に評価されています。SPDR S&P Bank ETFの銘柄の簿価に対する平均株価は現在0.66です。

繰り返しになりますが、これは通常と比較して約50%のディスカウント(割安水準)です。今後1年半の間に長期的な収益力が損なわれない限り、このセクターが2倍になる可能性があることを示唆しているのです。

忍耐強い投資家にとっては、今のうちに銀行株を購入してポートフォリオを多様化させることで、より強固なリターンを得ることが出来ます。

銀行の収益に関しては、厳しい四半期決算が続くでしょうが、これらの銘柄の本源的価値はもっと高いと私は信じています。経済の改善が見られる頃には、これらの企業の株を所有していることに胸を踊らせることでしょう。

良い投資を。

ジョディ

いかがでしたか?

少しでもこのアメリカの強い株が「いいな」と思ったら1株からでもいいので買ってみてください。(アメリカの株は日本と違って1株から買うことができます。)

ちなみに…このブログで紹介している株はもちろんいいのですが、それよりもたくさんの配当を出す企業ばかりを集めて、毎月レポートしてくれて…「買い」「売り」の具体的なアクションをあなたへお届けする、「Oxford インカム・レター」はこちらからお試しすることができます。

これは、10年間平均で12%の複利成長…6年で資産2倍を狙う「配当投資」戦略です。私たちOxford クラブが軸にしている「資産形成ピラミッド」の第一段目に当たる保守的な投資のポートフォリオです。

もし、「これから資産形成をやってみようとは思っているけど、何から始めたらいいかわからない…」と思ったら、お試ししてみてください。30日間返金保証付きなので安心してお試し購読できます。