永久に持っておきたい6つの高配当米国株

注意:これらの株にいきなり投資しないでください

これらの米国株は、日本株を取引するのとほとんど同じように日本のネット証券口座から取引することができます。

株主への配当も、株式の売却代金同様に証券口座に入金され、最終的には日本円で取り出すことができます。(ただし、取引したい銘柄の取り扱いがあるかどうかは、各証券会社にお問い合わせください。)

とはいえ、「戦略」を持たずに、単に儲かりそうだからという理由で、いきなり投資することはオススメしません。

これらの6つの銘柄は、Oxford クラブのチーフ・インカム・ストラテジストであるマーク・リクテンフェルド氏と彼の調査チームが選出した優良株です。ただ、よく切れる極上の包丁も、使い方を知らなければ危険なのと同じように、企業分析、株式分析のプロが見つけた優れた銘柄とはいえ、その情報を取り扱う側にも一定の知識と少しのトレーニングが必要です。

無料のメールマガジン「Oxford クラブ」やOxford インカム・レターの中で、「適切な資金配分」「ポートフォリオの作り方」「損失を最小限にするためのルール」などの投資戦略に関する情報を提供していきますので、それらと合わせて以下の6つの高配当銘柄のレポートを活用してください。

「株や金融のプロじゃない人が、

株や金融のプロの力をうまく使って、

自分自身の資産形成のプロになる方法」

これが私たちOxford クラブが提供しているものです。

それでは、レポート本文をお楽しみください。

年24回の安定した配当金収入があるとしたら…

想像してみてください…年24回の安定した配当金収入があるとしたら、これはあなたにとって、どのようなインパクトがあるでしょうか?

もし、あなたが配当を好きで…さらには、配当が年々増加するのを楽しみにしているのであれば、あなたは「永久配当株(恒久的な配当を期待する配当株)」を発掘する必要があるでしょう。これからお話しするのは、あなたが永久に Buy & Holdできると私たちが信じている「永久配当銘柄」です。

そして、このレポートでは、私たちのメインの出版物である「Oxford インカム・レター」の基礎的なポートフォリオである「複利成長インカム・ポートフォリオ(10-12戦略)」から選ばれた「6つの永久配当銘柄」をご紹介しましょう。

複利成長インカム・ポートフォリオ(10-12戦略)は、完璧と言っても言い過ぎではない退職後のポートフォリオです。この退職後のポートフォリオは、「富」を築くことや、労働して収入を得ること以外に、働くことなく大きな収入を得たいと考える人たちのために設計されています。

なお、このポートフォリオ配当金を複利運用する方法を取ります。だから、ハイリスク・ハイリターン型の積極的な運用ではなく、保守的で長期的な運用を推奨しています。

配当を再投資して複利で資産を増やす

配当金を得たら、それを同じ銘柄に再投資し、複利で資産を増やしましょう。

この概念は非常に単純ですが、非常に重要です。

配当を再投資することにより、あなたの保有株数が増え、次の配当のとき前回のときよりも多くの配当金を手に入れることができます。そして、その前回より増えた配当金を、再び同銘柄に投資することで、またあなたの保有株数は増えます。それを繰り返すことで、手に入れられる配当金の額がどんどん増えていくのです。

このように、着実に配当金を積み上げていき、安定的に収益を得ることを考えると、それはハイリスク・ハイリターン型の運用よりも、現実的にあなたが富を築き安定した不労収入を得ることに近づけるでしょう。

【配当金(利回り4%)を再投資し複利運用した場合の推移】

具体的に言うと、10ドルの株を1,000株購入し、配当利回りが4%だったとしましょう。すると、1年後に400ドル(10,000ドルの4%)が配当金として入ります。そして、その400ドルを同銘柄に再投資したとすると、40株が加算され、合計1,040株の保有株数に増加します。

そして、今度は1年後に416ドル(10,400ドルの4%)が配当金として入ります。そして、以下のように配当金の再投資を繰り返すことで、保有株数が増加し、配当金による収入が増大するでしょう。

このように、ローリスク・ローリターン型で保守的にみえるポートフォリオも、年月が経過するにつれてパワフルな運用になるのです。しかしながら、この原資は配当金なので、手堅い運用であることは魅力的でしょう。

しかもこれは、株価が全く成長しなかった場合のシミュレーションです。

配当利回り(%) = (1年間に実際に支払われた配当金)÷(株価)×100

ですから、もし配当利回りがずっと年4%だったとしても、株価自体が成長していれば、得られるリターンの金額はさらに多くなります。

実際に、米国の主要500社の株価推移を表す指標であるS&P500種株価指数の年成長率は、過去約50年間で約7%となっています(配当を含まない場合)。年4%の配当利回りと7%の株価成長を足すと年間11%。年利11%で複利運用(配当をひたすら再投資)するということは、10年~11年で当初資金は倍に増えることになります。これは銀行にただ預金しておくだけでは絶対に得られないリターンです。

また、優良企業の場合は配当率自体を成長させることがあります。これを配当成長と呼びます。

たとえば年10%の配当成長の場合、最初4%だった配当利回りが、翌年は10%増の4.4%となり、その翌年は4.84%と、配当利回り自体が複利成長していくということです。そうなればあなたの資産を増やす複利効果はさらに高まることが期待できます。

ではこれから、この夢のようなことを実現する可能性のある…複利成長インカム・ポートフォリオ(10-12戦略)の中から私たちが厳選した「6つの永久配当銘柄」をご紹介しましょう。

【永久配当株:No.1】

AbbVie (NYSE:ABBV)

【永久配当株:No.1】

AbbVie (NYSE:ABBV)

1つ目の銘柄は、ヘルスケア関連で、配当に着目した長期投資銘柄です。

アッヴィ (NYSE: ABBV) は、バイオ医薬品開発の世界的大手企業で、133年以上の歴史を有するヘルスケア企業アボット・ラボラトリーズ社から分社化する形で2013年に誕生しました。

同社は、医薬品および治療薬の研究、開発、製造、商業化および販売を行っています。年間売上高が10億ドル以上の代表的な医薬品としては、関節リウマチ薬の「ヒュミラ®」「リンヴォック®」、乾癬治療薬の「スキリージ®」、がん治療薬の「イムブルビカ®」「ベネクレクスタ®」、化粧品の「ボトックス®」、神経治療薬の「ボトックス®」、アイケア製品の「レスタシス®」があり、その他にも様々な治療カテゴリーの製品を提供しています。

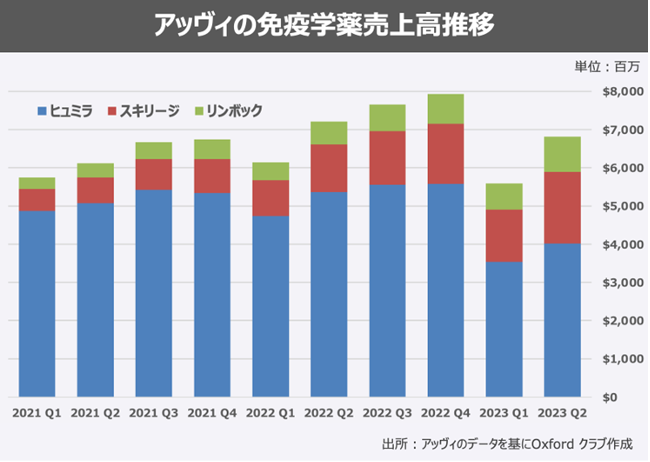

2022年の売上高は581億ドルで、製薬企業の中でファイザーに次ぐ世界第2位の売上高となっています。特に「ヒュミラ®」は世界で最も売れている医薬品(新型コロナウイルスワクチンを除く)で、2022年の売上高は212億ドルとなっています。

同社にとって大きな打撃となるのは、ヒュミラ®︎の特許が切れたことだ。2023年中には最大10種類のジェネリック医薬品が米国市場に登場する可能性がある。

実際にヒュミラ®︎の2023年1 – 3月期、4 – 6月期売上高は共に前年同期比で25%減少しました。

しかし、同社はヒュミラ®︎の損失を補うために、常に革新し続けています。

スキリージ®︎は乾癬の治療において、年間の注射回数が少なくて済むことから、ヒュミラ®︎に代わる魅力的な治療薬として期待されており、2023年4 – 6月期売上高は前期比39%増、前年同期比では50%増となっています。年平均成長率は67%でした。

また、リンボック®︎(関節リウマチ治療薬)も2021年に16億5,000万ドルの売上を達成し、ブロックバスターとなり、同社は2023年5月、成人の患者における中等度から重度の活動性クローン病の治療薬として米国食品医薬品局(FDA)に承認されたと発表しています。これはリンボック®︎の7件目の適応症となります。

こちらも、2023年4 – 6月期売上高は前期比34%増、前年同期比では55%増、年平均成長率も56%増となっています。

同社のリチャード・ゴンザレス会長兼最高経営責任者(CEO)は「2022年4 – 6月期の業績は、当社の予想を大きく上回っていました。好調な業績は主にヒュミラ®︎以外の事業によるものであり、当社の長期見通しに沿って売上成長を達成しました。当社はパイプラインのすべての段階で進歩を続けており、多様化したポートフォリオの力強い勢いに基づいて、通年の見通しを再度引き上げました。」と述べています。

ヒュミラ®︎、スキリージ®︎、リンボック®︎の3つの医薬品売上高に占めるヒュミラ®︎の割合は、2年間で83%から59%に減少しているが、今後、スキリージ®︎、リンボック®︎の売上高がこれまでと同じように増加すれば、ヒュミラ®︎の売上高減少を十分に補える可能性があります。

さらに、開発中の医薬品は90を超えており、これには中期および後期試験段階にある50以上の医薬品が含まれる。それらに関わる2022年の研究開発費は71億ドルに上っていることから、2023年6月末時点の長期借入金は558億ドルだが、直近12か月の売上高が560億ドル、同期間のフリー・キャッシュフローが248億ドルあるので、特に問題はないと考えています。

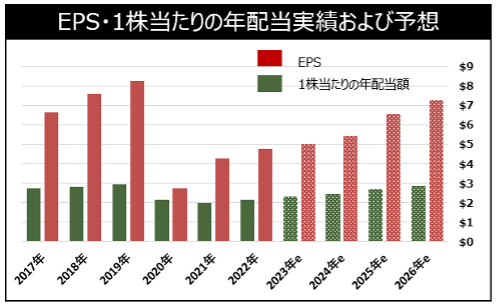

好調な業績を背景に、同社は2023年通期の1株当たり純利益予想(EPS)を10.57ドル〜10.97ドルから10.90ドル〜11.10ドルに引き上げました。

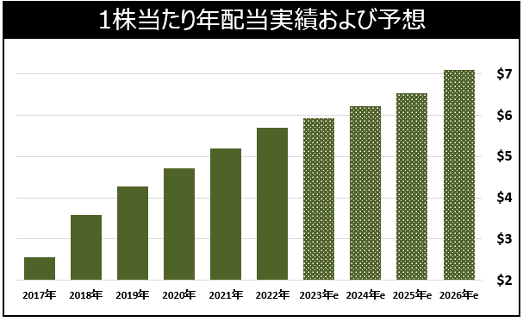

配当に関しても、同社は2013年から2023にかけて14%という驚異的な年平均成長率で配当を引き上げてきました。2023年の四半期配当は2013年の3.7倍になっています。同社は2022年に242億ドルのフリー・キャッシュフローを生み出し、一方で100億ドル強の配当を支払っています。フリー・キャッシュフロー基準での配当性向は42%となっています。

2023年上期も102億ドルのフリー・キャッシュフローを生み出し、53億ドルの配当を支払いました。

同社の株価は、2023年8月末時点で、今後12か月の予想株価収益率(予想PER)13.4、株価純資産倍率(PBR)20.3、株価キャッシュフロー倍率(PCFR)11.7で取引されています。

出所:リフィニティブのデータを基にOxford クラブ作成

かつては、収益性の高い製薬業界は、国民皆保険制度でない米国において批判の対象となりやすい状況にありましたが、新型コロナへのワクチン開発にチャレンジし貢献する姿が注目され、国民からの見方が変わりました。

金融引き締め政策や高いインフレ率、ロシア・ウクライナ問題や米中問題や分断化の進展などを受けて、想定される景気後退がどの程度になるのか見通しは立ちにくい状況が継続していますが、もともと不況に強い業種のため、景気後退局面に陥った場合でも相対的に安定した業績成長が期待されます。

※2023年9月19日時点の情報をもとに作成しています

【永久配当株:No.2】

Prudential Financial (NYSE: PRU)

【永久配当株:No.2】

Prudential Financial (NYSE: PRU)

2つ目の銘柄は、「人間愛・家族愛」を基本理念とし「プルデンシャル・フレンドリー・ソサエティ」として、1875年に創業したプルデンシャル・ファイナンシャルです。

プルデンシャル・ファイナンシャル (NYSE: PRU) はニュージャージー州に本拠を置く、145年以上の歴史をもつ世界最大級の金融サービス機関の一つです。

同社は、米国、アジア、ヨーロッパ、ラテンアメリカを中心に事業を展開しており、また、子会社および関連会社を通じて、生命保険、年金、退職関連業務、投資信託および資産運用を含む幅広い金融商品とサービスを提供しています。

同社の事業は、3つの主要な事業セグメントで構成されています。

- 資産運用事業(税引き前営業利益に占める割合:11%):特定の資産クラスについて高い専門性を有しグローバルに資産運用サービスを展開し、債券、株式、マルチアセット、不動産、オルタナティブ等の資産クラスにおいて、独自の調査分析に基づくアクティブ運用を行っている。

- 米国ビジネス(同:43%):生命保険のほか、年金、団体給付、資産管理、退職関連商品およびソリューションの引受・販売からの保険料収入や手数料といったものが主な収入源となっている。

- 国際ビジネス(同:46%):主にライフプランナー、ジブラルタ生命で日本での事業が主軸となっているが、保険普及率が低い新興国市場(南米)での販売網を開拓中。

資産運用事業は、預かり資産(運用資産)が2023年4 – 6月期に若干の減少となりましたが、これは顧客の資金ニーズに対応したもので、株式、債券、オルタナティブ、不動産など各資産クラスの長期投資運用におけるパフォーマンスの80%以上が過去5年間および過去10年間のベンチマークを上回っており、また短期投資運用におけるパフォーマンスも80%以上が前四半期から回復し始めていることから、今後回復が期待されます。また、オルタナティブおよびクレジット事業も運用資産に占める割合は少ないものの、収益を上げています。

米国ビジネスにおける保険収入が、2018年から2020年にかけては、新型コロナウイルス感染症によるパンデミックの影響で年平均成長率(CAGR)が7%減となったものの、2021年には前年比10%の増加と回復しています。

国際ビジネスでは、昨年日本で新規商品を投入しており、売上が増加しています。ブラジルでは、中南米市場向けオンライン取引ウェブサイトを運営する「メルカドリブレ」を通じて売上を伸ばし始ており、新規顧客を獲得しつつ業績を伸ばしています。現在、ブラジルのプルデンシャルはっ国内第3位の保険会社であり、350万人以上の顧客を抱えています。ブラジルに続きアルゼンチンでも「メルカドリプレ」との提携を結んでいるので、今後の売上が期待されます。

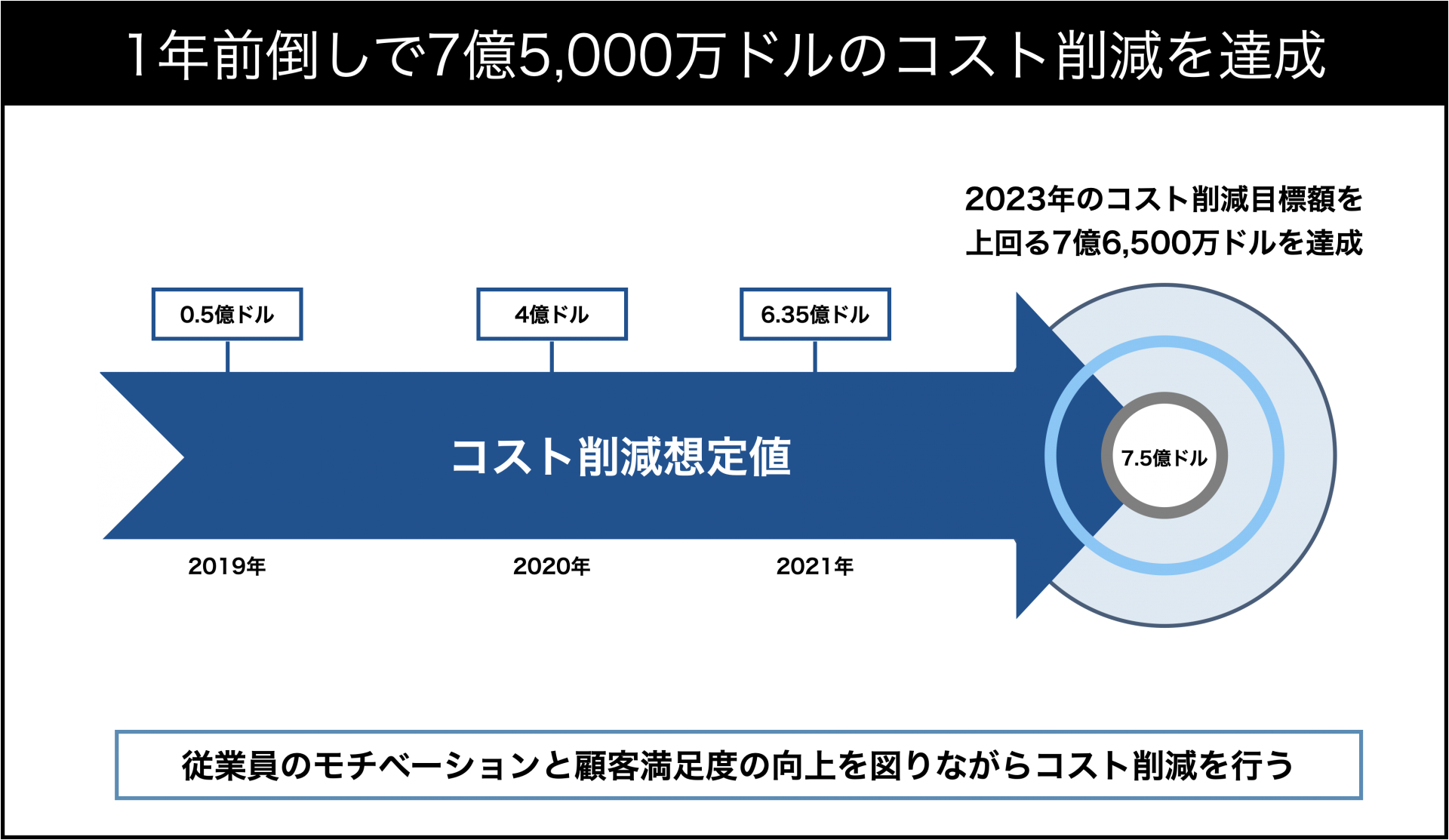

同社は2023年を目標に7億5,000万ドルのコスト削減を掲げていましたが1年前倒しで達成しており、コスト削減額は7億6,500万ドルとなっています。

また、コスト削減だけでなく自社株買いも行っており、2016年から2022年までの自社株買い総額は113億7,500万ドルとなっています。

出所:プルデンシャル・ファイナンシャルの資料を基にOxford クラブ作成

出所:プルデンシャル・ファイナンシャルの資料を基にOxford クラブ作成

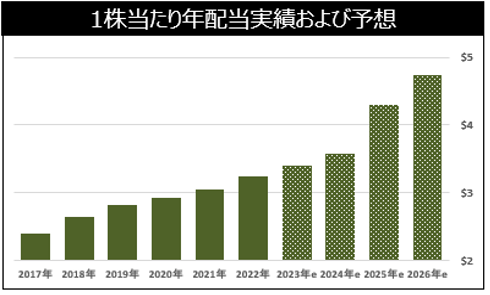

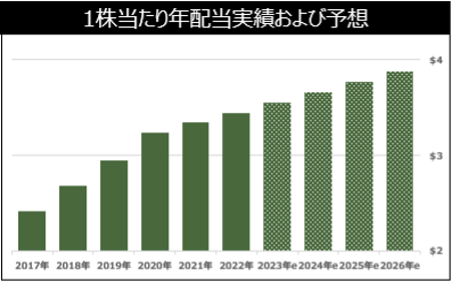

配当については、2008年から連続で年配当が増配されており、CAGRは17%です。配当性向は43%、配当利回りは5.3%(株価94ドル付近)となっています。

2023年2月には1株あたりの四半期配当額が増配され、年配当の想定額は5ドルとなり、市場では、年配当額が、2024年5.2ドル、2025年5.4ドルと成長すると予想されています。

出所:リフィニティブのデータを基にOxford クラブ作成

出所:リフィニティブのデータを基にOxford クラブ作成

同社の2022年の業績は新型コロナウイルス感染拡大の影響および株式市場の下落により悪化しましたが、その年も増配しており、配当に重きを置いていると考えられます。また、業績が改善すれば、今後も増配が期待されます。

※2023年9月19日の情報をもとに作成しています

【永久配当株:No.3】

RTX (NYSE:RTX)

【永久配当株:No.3】

RTX (NYSE:RTX)

時価総額は約1,216億ドルで、同業他社のボーイング (NYSE: BA)には若干下回るものの、ロッキード・マーチン (NYSE: LMT) 、ノースロップ・グラマン (NYSE: NOC) の時価総額と比較すると上回っています。

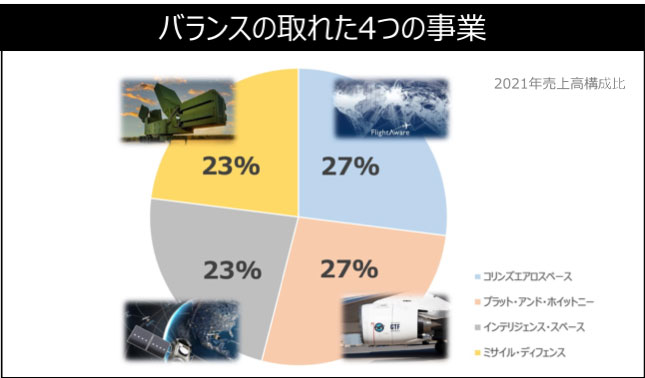

同社の事業は、4つの主要な事業セグメントで構成されています。

- コリンズエアロスペースシステムズ事業:航空機メーカーや航空会社および防衛・民間宇宙事業者向けに航空宇宙・防衛関連製品およびアフターサービスをグローバルに提供

- プラット・アンド・ホイットニー事業:民間、軍事、ビジネスジェットおよび一般航空顧客向けに航空機エンジンを供給

- レイセオンインテリジェンス・スペース事業:情報機関、防衛、民間の顧客に、高度な統合センサーと通信システム、高度なトレーニング、サイバー・セキュリティおよびソフトウェアソリューションを開発・提供

レイセオンミサイル・ディフェンス事業:統合防空ミサイルシステムを設計・開発・製造 - 同社の最大顧客は米国政府ですが、合併以降、国際事業を拡大してきました。レイセオンミサイル・ディフェンス事業部門は、各国政府にパトリオットミサイルや防空システムを提供しています。

例えば、近接防空ミサイルの交換部品と再認証のために、米国海軍の他、エジプト、日本、UAE、トルコからの契約を獲得しています。

さらに、ロッキード・マーチン (NYSE: LMT) との合弁事業において、米軍から3億900万ドル相当の対戦車ミサイルのジャベリンに関する契約を獲得しました。この契約には、1,300基以上のウクライナ向けジャベリンミサイルが含まれています。

軍事以外に目を向けると、例えば、デルタ航空からエアバスA321neo航空機用のエンジンを受注しています。2027年までに合計155機のエンジンを納品する計画です。

同社は、このような航空機エンジンの供給をはじめとした、保守等のアフターサービスも事業の柱の一つに据えており、事業の集中と選択が図られています。

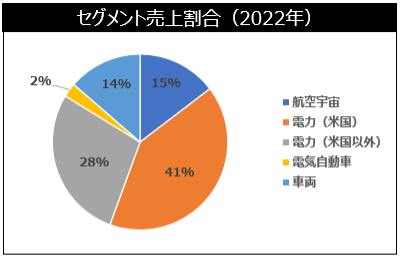

4つの事業による構成割合はバランスがとれており、2022年通年では、売上高は合計で670億ドルにのぼります。

出所:RTXの資料を基にOxford クラブ作成

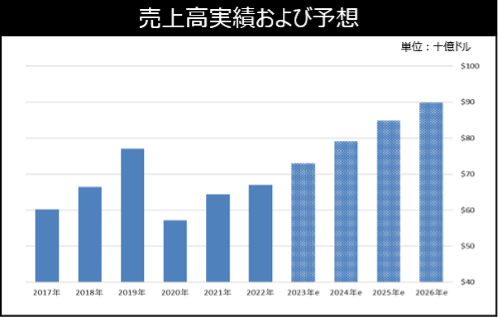

足元の業績を見てみると、2023年4 – 6月期の売上高は前年同期比12%増の183億1,500万ドル、1株当たり純利益(EPS)は同比11%増の1.29ドルで、フリー・キャッシュフローは1億9,300万ドルでした。

2023年4 – 6月期は、世界的な民間航空宇宙分野における需要の加速と堅調な防衛支出により、RTXの全事業部門において売上高および利益が増加し、堅調な四半期となりました。また、商業用航空宇宙事業および防衛部門ともに需要が堅調に推移し、250億ドルの新規受注を獲得しました。これにより受注残は、過去最高の1,850億ドルとなりました。

そのほか、同四半期における自社株買いは、総額5億9,600ドルとなりました。

同社は米国時間9月11日に、2023年の見通しを以下のように、従来の数字の変更を発表しています。

- 売上目標:675億ドル~685億ドル (従来:730億ドル~740億ドル)

- 調整後のEPS:4.95ドル~5.05ドル

- フリー・キャッシュフロー:約43億ドル

- 自社株買い:30億ドル

市場では、2026年に売上高は2022年比27%増の875億ドル、EPSは同比52%増の7.25ドル、1株当たり年配当は2.89ドルになると予想されています。

今回の売上目標の下方修正は、子会社のプラット・アンド・ホイットニー(P&W)が手掛ける「ギアード・ターボファン」方式のエンジンに使用している冶金用粉末が部品の亀裂につながる恐れがあるとして、9月末までに対象200基の回収および検査をするという方針を示していましたが、回収および検査の対象が拡大したことによるものです。同社では、税引き前営業利益は、向こう数年間で最大35億ドル押し下げられる見込みとする一方で、通期の調整後のEPSおよびフリー・キャッシュフローは据え置いています。

同社は、株主還元に関しても、2025年までに300億ドルから350億ドルを行うことに自信を持っており、また、P&Wの冶金用粉末の問題があったにも関わらず、依然として成長する民間航空宇宙および防衛市場から恩恵を受ける独自の地位にあることから、今回の問題で回収後の検査が終了する予定時期として示された2026年以降、業績の回復が期待されます。

出所:リフィニティブのデータを基にOxford クラブ作成

出所:リフィニティブのデータを基にOxford クラブ作成

※2023年9月19日時点の情報をもとに作成しています

【永久配当株:No.4】

Eaton Corp. (NYSE: ETN)

【永久配当株:No.4】

Eaton Corp. (NYSE: ETN)

【永久配当株:No.5】

BCE (NYSE: BCE)

【永久配当株:No.5】

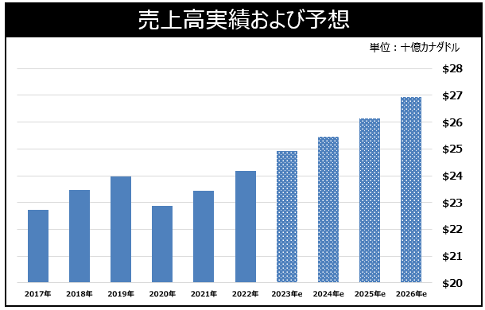

BCE (NYSE: BCE)

同社の事業は、電話・光ファイバー等の有線ネットワークの「ベルワイヤーライン」、4G・5G無線ネットワークの「ベルワイヤレス」、テレビやラジオなどのマルチメディアの「ベルメディア」の3つのセグメントで構成されていましたが、2023年より「ベルワイヤーライン」と「ベルワイヤレス」が統合され「ベルコミュニケーションズ・アンド・テクノロジーズ・サービシーズ(ベルCTS)となりました。この統合により、ベルCTSが売上高に占める割合は約90%となりました(以前の売上高構成比率は、ベルワイヤーラインが約50%、ベルワイヤレスが約40%、ベルメディアが約10%)。

通信事業は景気に左右されにくいビジネスです。景気が悪くなったからと、インターネットを使わなくなったり、スマホを持ち歩かなくなったりすることはありません。このため、同銘柄はディフェンシブな銘柄と言えます。

カナダにおいても通信会社に対して通話やインターネット料金引き下げの圧力が強く、また、競合通信会社との競争も激しくなっています。このため同社は、大容量・高速の次世代ネットワーク構築に積極的に取り組んでいます。

同社は、2023年の見通しを以下の範囲で考えています。

- 売上目標: 244億1,574万カナダドル~253億8,270万カナダドル

- 調整後のEPS: 3.10カナダドル~3.25カナダドル

- フリー・キャッシュフロー: 31億2,500万カナダドル~33億7,500万カナダドル

2023年4 – 6月期売上高は前年同期比3.5%増だったが、当期純利益は各種費用や支払利息の増加などにより減少、フリー・キャッシュフローは営業活動によるキャッシュフローの減少と資本支出の増加により減少した。

しかし同社は、通期のフリー・キャッシュフローが2%〜10%増加すると予想している。

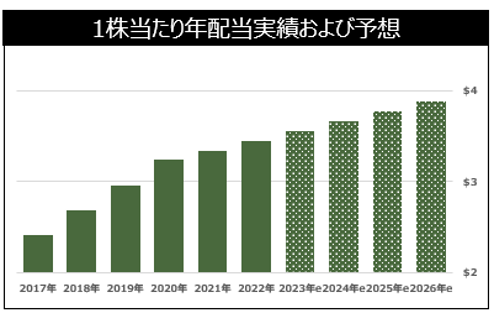

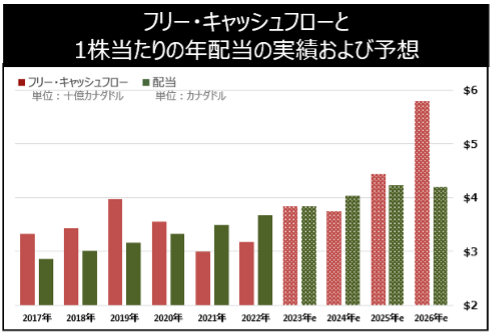

そのほかフリー・キャッシュフローの65%から75%を配当として支払うという目標は前年同様継続しており、今回の増配で2008年から15期連続5%程度の増配となっています。

なお同社は、2020年に掲げた成長戦略(戦略的イニシアチブ)を継続し、2023年も積極的な設備投資(約48億カナダドル)で光ファイバーネットワークをさらに65万カ所拡大し、2023年末時点でカナダ国民の約85%が5Gネットワークサービスを利用できることを想定しています。

出所:リフィニティブのデータを基にOxford クラブ作成

出所:リフィニティブのデータを基にOxford クラブ作成

BCEはディフェンシブな銘柄であり、会社予想では売上、フリー・キャッシュフロー共に増加を見込んでいることから、今後も増配が期待できる銘柄です。格付け会社の S&P グローバル・レーティング社は同社の長期発行体格付を投資適格であるBBB+と評価しています。

※2023年9月19日時点の情報をもとに作成しています

【永久配当株:No.6】

Enbridge (NYSE:ENB)

【永久配当株:No.6】

Enbridge (NYSE:ENB)

同社のキャッシュフローは、98%が契約で保証されているため非常に安定している。これらの契約の80%には、インフレ調整条項が含まれています。このため、インフレ率の上昇に伴い、契約価格も上昇することになる。さらに、同社の顧客の95%は、格付機関からBBB+以上の高い格付けを得ている優良企業となっています。

現在、同社は世界的なエネルギー需給の構造転換や脱炭素の動きの中、2つの戦略を推進しています。

一つ目は、従来型エネルギーへの投資です。原油や天然ガスパイプラインの容量や処理能力の最適化や設備の最新化、輸出市場拡大に向けたパイプライン延長や貯蔵施設の新設などを行っています。

ロシアによるウクライナ侵攻や新型コロナウイルスによるパンデミックからの世界的な需要回復などを受けた原油・天然ガスの供給不足懸念を補うために北米での生産量を増やす動きがあり、同社においても需要に応じた投資が必要になります。また、既存設備の最適化や最新化はコスト削減にもつながります。

天然ガスは化石燃料の代替需要も見込まれていることから、同社は2040年には世界の天然ガス需要が現在より21%増加すると予想しています。

二つ目は、再生エネルギーへの投資です。既に欧州で3つの風力発電サイトを運用しており、2024年までに新たに4つのサイトの運用が開始される予定となっています。また、北米では太陽光発電を3つのサイトで運用しており、新たに10の太陽光発電プロジェクトが進行中です。

同社は、米国時間8月4日に2023年4 – 6月期の決算を発表。売上高は事前の市場予想平均値を下回ったものの、1株当たり純利益(EPS)は上回り、同日の株価は堅調に推移した。

同社によると、下半期も引き続き堅調な稼働率により想定している業績を達成すると予想しており、通期の利益見通しが維持された。

なお、当四半期に、自社株買いプログラムに従い1億2,500万カナダドルに相当する約250万株の自社株消却を行っています。

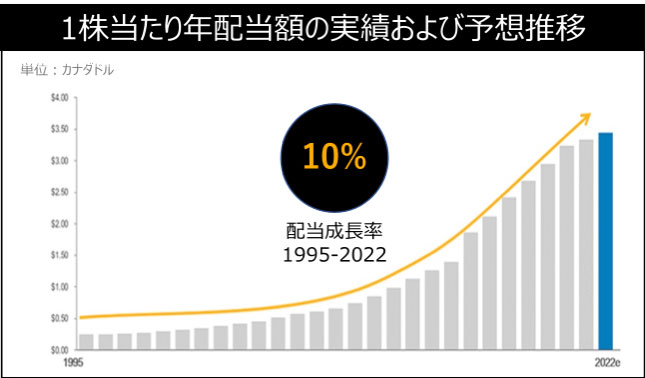

配当については、2013年から9年連続で増配しており、過去28年間の配当成長率は10%です。

出所:エンブリッジの資料を基にOxford クラブ作成

同社は、分配可能キャッシュフローの60%から70%を配当として支払う方針であり、2023年の1株当たりの分配可能キャッシュフローの平均成長率が5%になると予想している。

同社の2020年の業績は新型コロナウイルス感染拡大の影響により悪化しましたが、その後のエネルギー需要の回復に合わせて売上が回復しています。

高いインフレ率や金利上昇、世界的なサプライチェーンの長期化などにより、米国の景気後退が本格化し、エネルギー需要が減少することも可能性としては否定できません。しかし、同社は、天然ガスや再生エネルギーといった、今後、益々需要が高まると考えられるエネルギー源への投資を積極的に行っており、長期的にも株価の上昇や高い配当の継続が期待できると考えています。

出所:リフィニティブのデータを基にOxford クラブ作成

※2023年9月19日時点の情報をもとに作成しています

安心して投資をするために

「安く買って高く売る。」

「投資」にこういうイメージしかない人は、いつも株価の動きに一喜一憂させられます。

- 「今日の終値は上がったのか…下がったのか…」

- 「明日の株価はどうか?」

- 「来週はどうなる?」「1ヶ月後はどうなる?」「来年は…」

・・・と。

一方、私たちは「配当金のパワー」と「複利運用のパワー」を知り、それを同時に活用することの素晴らしさを知っているので、そのような心配は少ないでしょう。「配当収入を得て、それを再投資する」。この最強の戦略で、長期的に資産を作っていくことができます。

ぜひ、このレポートで紹介した6つの銘柄を、あなたの資産形成に役立ててください。

それでは、よい投資を!

Oxford クラブ 編集部

※マーク・リクテンフェルドのオリジナルコンテンツを基にOxfordクラブが編集しています

※レポート中の数字等は2023年9月19日時点のリフィニティブ、Bloomberg、各社発表資料等のデータを基にしています

※本レポートは予告なく変更・更新する場合がございます

さて、レポートはいかがだったでしょうか?

「早く投資したくてワクワク!」してきましたか?それとも、「ちょっとよくわからなかった。」「イメージが沸かなかった。」「もう少し詳しく教えてほしい。」という感じでしょうか?

どちらの場合も、Oxford クラブはあなたが明るい将来を描くための「ガイド役」になっていきたいと思っています。

ここでご紹介しているのは、「株価の成長」と「配当の再投資」で10年で年平均12%を目指す戦略で紹介されている銘柄なんですが…

もし…10万円投資したら、毎年10万円返ってくるような、配当利回り100%以上の投資先があったら…あなたはどうしますか?

詳しくはこの動画で話しているので、チャンスを逃さないように必ず見てくださいね…

免責事項

・APJ Media合同会社(以下「当社」といいます。)の商品及びコンテンツは、お客様の投資判断や運用戦略のご検討にあたり参考となる情報の提供を目的として作成されたものであり、実際の投資等に関わる最終的なご決定はお客様ご自身のご判断で行って頂きますようお願い致します。

・当社の商品、およびコンテンツは、お客様の投資におけるいかなる利益も保証するものではなく、また、投資の結果によってお客様が損害を被る可能性もあるため、投資を行われる際にはお客様ご自身で投資のリスクを慎重に検討されますよう併せてお願い致します。

・当社の商品、およびコンテンツに掲載されている情報は、当社が信頼できると判断した情報源から入手した情報等によっておりますが、当社がこれらの情報の正確性等について、独自に検証している訳ではありません。当社はこれらの情報の正確性、適時性、網羅性、完全性、商品性、及び特定目的への適合性その他一切の事項について、明示・黙示を問わず、何らの表明又は保証をするものではありません。当社は、当社に故意・重過失がない限り、当社の商品、およびコンテンツの内容及び提供、並びにお客様による第三者への開示等について、お客様その他当社の商品、およびコンテンツの閲覧者に生じた一切の損害、損失又は費用について、損害の性質如何を問わず、直接損害、間接損害、通常損害、特別損害結果損害、付随損害、逸失利益、非金銭的損害その他一切の損害を含め、これらについて債務不履行、不法行為又は不当利得その他請求原因の如何を問わず、お客様が当社に支払った対価の額を超えて、何ら責任あるいは義務を負わないものとします。

・当社の商品、およびコンテンツ中における、シミュレーションやバックテストについては参考データ等のご提供を目的として作成したものであり、将来の利益ないし利回りを保証するものではありません。

©2023 by APJ Media合同会社