Royal Dutch Shellの配当安全性は?同じエネルギー株でも評価は変わる?

所要時間: 4分

この記事のポイント

- Royal Dutch Shell(NYSE:RDS-A、RDS-B)の配当安全性に注目

- 線引きとして、フリー・キャッシュ・フローの75%以下を配当で支払う企業は安全性が高い

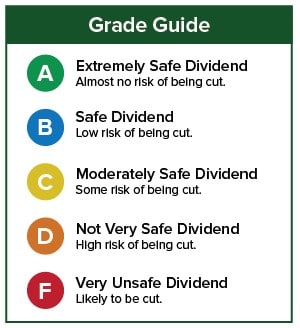

- Royal Dutch Shellの配当の安全性評価は、「B」

動画で記事を読む

「Vermilion Energy」を、もし、あなたが保有していたなら…あなたは、救われたかもしれません。このまま保有し続けたら…もしくは、イランと米国が緊張状態だからこれから値上がりを期待して保有しよう…としていたら、危険な状況になっていたかもしれません。

私がこの銘柄につけた評価は「D」です。これは、私が分析する安全性5段階評価の中で、下から2番目の評価です。それが、米国とイランの緊張状態が続くと、「株価が上がるのでは?」と期待される「エネルギー株」でした。

私たちとは違って一般的な投資家は、目の前の株価がどう動くかが関心ごとで、緊張状態などのニュースは見逃せないでしょう。ですが、私たちは、そういった情報に惑わされることなく、配当が継続されるかどうかが関心事です。そこで今回は、別のエネルギー株を見ていきます。

石油会社は厳しい環境にあるが、この巨人は…

その銘柄は「Royal Dutch Shell(NYSE:RDS-A、RDS-B)」です。同社は、地球上で最大の石油会社の1つと言われています。しかし、石油ビジネスは過去数年にわたって簡単なものではありませんでした。

石油の価格は2016年の安値から上昇しています。ですが、上昇しているといっても2013年に取引されていた価格の半分です。だから、想像以上に彼らは難しい環境にいます。

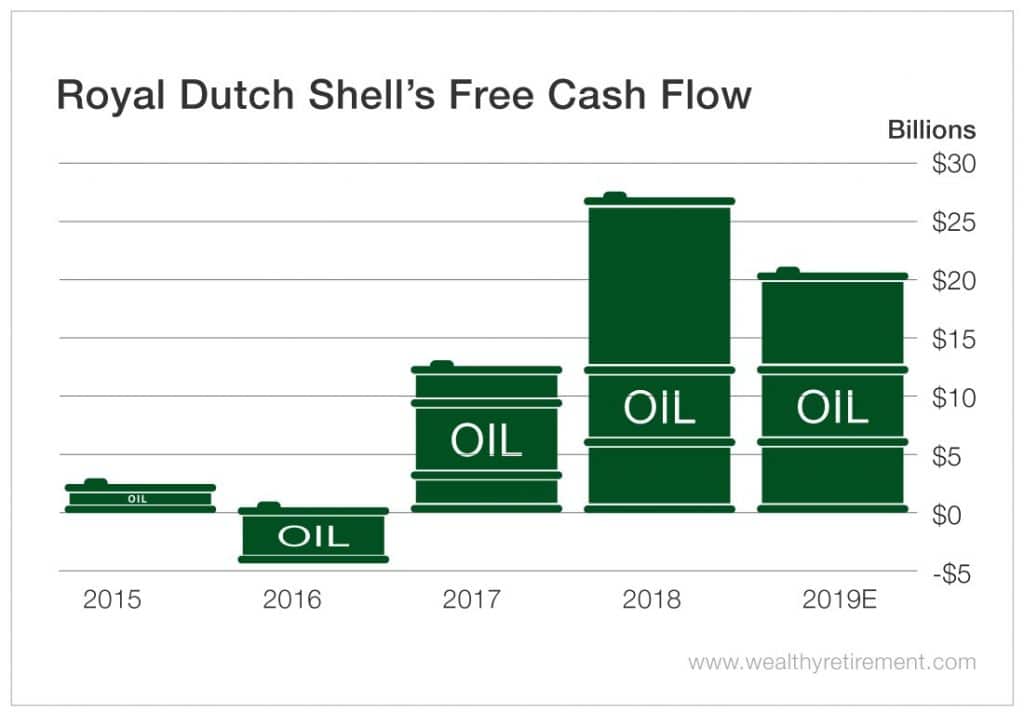

しかし、それにも関わらず、石油の巨人は、2018年にキャッシュ・フローを増やしました。そのフリー・キャッシュ・フローは273億ドルで、2017年の合計の2倍以上でした。

2016年のフリー・キャッシュ・フローはマイナスでした。2019年上半期のフリーキャッシュフローは109億ドルでしたので、前年のペースから遅れています。

キャッシュ・フローの状態は?

しかしながら、同社は2019年に205億ドルのフリー・キャッシュ・フローをもたらすと予測されています。これまでのキャッシュ・フローの状況は以下の通りです。

2018年は、キャッシュ・フローは増えましたが、配当性向は57%と低かった。(※配当性向…その期の純利益の中から、配当金をどれくらい支払っているかを%で示したもの。日米企業とも平均は30~40%程度。)ただし、2019年には、ペイアウト率が74%に上昇し、75%の快適ゾーンをわずかに下回ると予想しています。

私は、企業がフリー・キャッシュ・フローの75%以下を配当で支払う企業を好んでいます。なぜなら、そうすればキャッシュ・フローが将来減っても、まだ配当金を支払う余裕があるからです。

この銘柄は安全なのか?

では、この銘柄の配当の安全性はどうなのでしょうか?

同社は、2005年まで配当金を引き下げたことはありません。2014年以降、四半期ごとにADS(米国預託株式)当たり0.94ドルの配当金を支払ってきたこともあり、経営陣は配当にコミットメントを示しました。

ただし、気掛かりな部分もあります。それは、フリーキャッシュフローのマイナス成長です。特に2019年の予想を下回る場合は、株価が下落する可能性があります。そうなると、配当金にもマイナスの影響を及ぼす可能性があるでしょう。

とはいえ、ここがポイントですが、同社はまだ配当金を支払う余裕があります。仮に、フリー・キャッシュ・フローがマイナス成長になっても、配当金を支払う体力が残っているでしょう。それを考慮すると、配当の安全性については、それほど心配する必要がないと考えられます。

だから、私は安全性評価を「B」にします。

[Royal Dutch Shell(NYSE:RDS-A、RDS-B)配当の安全性評価:B]

このように、同じ「エネルギー株」でも、その企業のキャッシュ・フローの内訳で、評価は大きく変わります。一方は「D」で、一方は「B」です。この違いは、前回の記事と比較するとよくお分かりいただけるでしょう。

同じキャッシュ・フローでも種類があり、どれを見て投資判断するかは、大きなが差が出るところです。もし、あなたがそれを知らずに安易にキャッシュ・フローを見て投資をしたら…ぜひ、今日の内容をふまえて、より良い銘柄に投資をしてはいかがでしょうか?

良い投資を!

マーク・リクテンフェルド

いかがでしたか?

少しでもこのアメリカの強い株が「いいな」と思ったら1株からでもいいので買ってみてください。(アメリカの株は日本と違って1株から買うことができます。)

ちなみに…このブログで紹介している株はもちろんいいのですが、それよりもたくさんの配当を出す企業ばかりを集めて、毎月レポートしてくれて…「買い」「売り」の具体的なアクションをあなたへお届けする、「Oxford インカム・レター」はこちらからお試しすることができます。

これは、10年間平均で12%の複利成長…6年で資産2倍を狙う「配当投資」戦略です。私たちOxford クラブが軸にしている「資産形成ピラミッド」の第一段目に当たる保守的な投資のポートフォリオです。

もし、「これから資産形成をやってみようとは思っているけど、何から始めたらいいかわからない…」と思ったら、お試ししてみてください。30日間返金保証付きなので安心してお試し購読できます。