過去のパターンから見ると、9月に株式市場が乱高下に見舞われることは多いようです。今年2021年もそうなりました。

ダウ工業株30種平均(ダウ指数)は、単月で4.4%近く下落、S&P500種株価指数の月次リターン率は2020年3月以来最悪を記録しました。

ナスダック総合指数の大半を占めるテクノロジー株は、債券利回りが急上昇したため、急落しました。

まさに我々が投資家に準備するようお伝えしてきたような変動が見られたのです。

こういった打撃をいくらか緩和する方法の一つとして、下げ相場で利益を出すことが可能なインバース型ETFを購入する手があります。

今、投資家からよく頂くご質問は、「次は何が起こる?」というものです。

次にやって来るのは、さらなる嵐?それとも秋晴れの日々でしょうか?

9月の恐怖は忘れましょう

投資の柱の一つは、「トレンド」です。

それは、広く、曖昧な概念でもあります。

大麻や暗号資産に関連する新興株や、電気自動車や商業宇宙産業のような世界を変えるほどのイノベーションといった枠を超えて、我々は循環的・季節的なトレンドに着目しています。

そして、長年の経験を投資家の皆さんにシェアしたいと考えています。

市場全体の動向に巻き込まれてしまうことは往々にありますが、できる限り「次に何が起こるか」やどう投資をしていくといいかを読者の皆さんにお伝えしていくことが我々の目標の一つです。

もし投資家が「次に何が起こるか」を知っていれば、それに従い、考え方とポートフォリオを調整する準備ができます。

10月は、私の大好きなお祭りの一つであるハロウィンもあります。

しかし、この月は「特に危険な月」として記憶に残っている投資家もいます。

その理由は以下です。

米国株式市場の史上最悪とも言われる暴落のうち6回は、この不気味な月に起こっています。

投資家は10月の「ブラックマンデー(暗黒の月曜日)」に2度、世界的株価大暴落を経験しました。1929年と1987年の話です。過去、同様に「ブラックチューズデー」や「ブラックサーズデー」も10月に見られたことがあります。

世界の金融システムが崩壊したリーマンショックが起こった直後の10月には、S&P500種株価指数が約17%下落しました。

これらの悪夢のような経験から、投資家が前月9月に度々起こるホラーショーをちょうど乗り越えた翌月にあたる10月においても非常に注意深くなるのは理解できます。

しかし現実は、それほど恐ろしい月ではありません。

悪評のある素晴らしい月

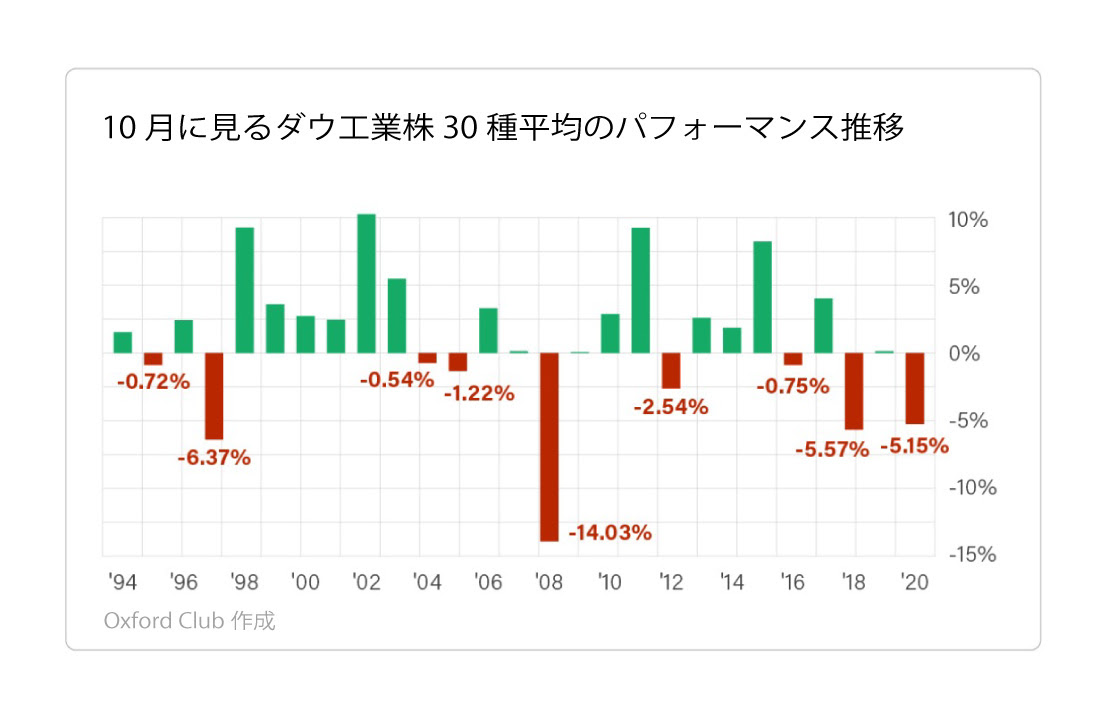

1994年以降、ダウ指数は10月に9回下落しています。

見た目は悪いかもしれませんが、現実はそうとも限りません。

ここには、補足説明が必要な重要点があるのです。

まず最初に、過去25年間を100%と見た場合、64%の確立でダウ指数は10月に上昇することが分かっています。

対照的に、1994年以降の6月と9月においては、14回下落しています。つまり、6月と9月が上昇するのは50%未満の確立です。

よって、6月と9月の方が投資家にとって、はるかに恐ろしい月のはずなのに、6月と9月はそれほど批判的に報道はされません。

上のグラフを見ると、最も恐ろしい10月はダウ指数14%下落を記録した2008年だった、というのが分かります。

二番目にパフォーマンスの悪い10月は、1997年です。

しかし我々は2018年以降、5%以上の下落を2度経験しています。

そして、2000年以降の10月のパフォーマンスは、本当に恐ろしいものがあると同グラフから見て取れます。

しかし、「2000年問題」のせいにするのはお待ちください。

ここで、10月についての補足説明をさせてください。

過去にお話ししたかもしれませんが、米大統領選のある年においての10月は特に「危険」です。

こういった月は株価が下落する可能性が非常に高く、「プットオプションの買い」やインバース型ETFについてお伝えすることもあります。

(「プットの買い」もインバース型ETFも、下げ相場が見込まれた場合において、その下落を利用し利益を得ることが狙える手法です。 )

とても明確なデータがこちらで、1992年、2004年、2008年、2012年、2016年そして2020年の10月の米国株式市場は、下落しています。

これらは過去30年間における、ほぼ全ての大統領選挙の年です。

11月のその重要な日(選挙投票日)が迫る状況下には多くの不安があり、政治的対立が強調された過去5回の選挙において、不確実性は特に高まったかもしれません。

ですから、もし今年が米大統領選挙の年であれば、投資家に注意深くなるべきだとお伝えしたでしょう。

投資家がイメージしがちな10月と実際の10月の傾向には、相違があるのです。

銅メダルの価値があるパフォーマンス

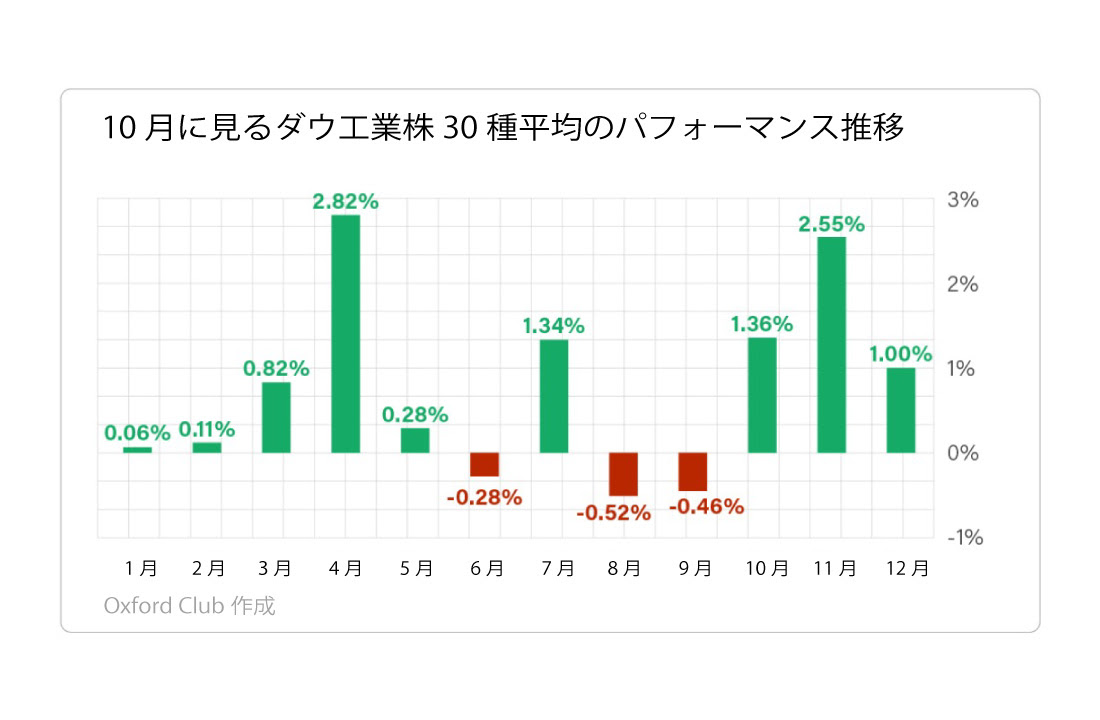

過去のパターンから見て10月は、好調なダウ指数が3か月続く最初の月となる傾向があります。

この3か月は、ホリデーシーズンの高揚感と個人消費に支えられます。

過去25年間において、ダウ指数は10月に平均1.36%上昇しています。これは、その長い期間においての月間最高パフォーマンスでは、銅メダル級の上昇率です。

金メダルと銀メダルは4月と11月です。

年末最後の3か月は、ダウ指数の月間上昇率が1%以上のパフォーマンスを出しています。

そして、この勢いは5月まで続くことが多いです。(場合によって1月については、上昇傾向に近いという言葉を選ぶ必要があるかもしれませんが。)

9月の変動の大部分は、迫る第3四半期決算発表に向けて、手に汗を握る人たちによって引き起こされるとも言えます。マクロ経済に関するニュースも目に入りますが、10月と第3四半期の決算シーズンが始まる頃には、そうした懸念は薄れています。

代わりに、今度は一年で最高の3か月が訪れます。

過去のパターンを見ても、10月が他の懸念されがちな月よりも悪いというデータは存在しません。実際は、その逆です(米大統領選がある年を除いては)。

というわけで、9月の恐怖に惑わされないでください。

それよりも、これから年末へと続くことが多い株価上昇への準備をしてください。

ハイリターンを願って。

マシュー

関連