【特集 FIRE②】月にいくらあれば良い?

志村です。こんにちは。

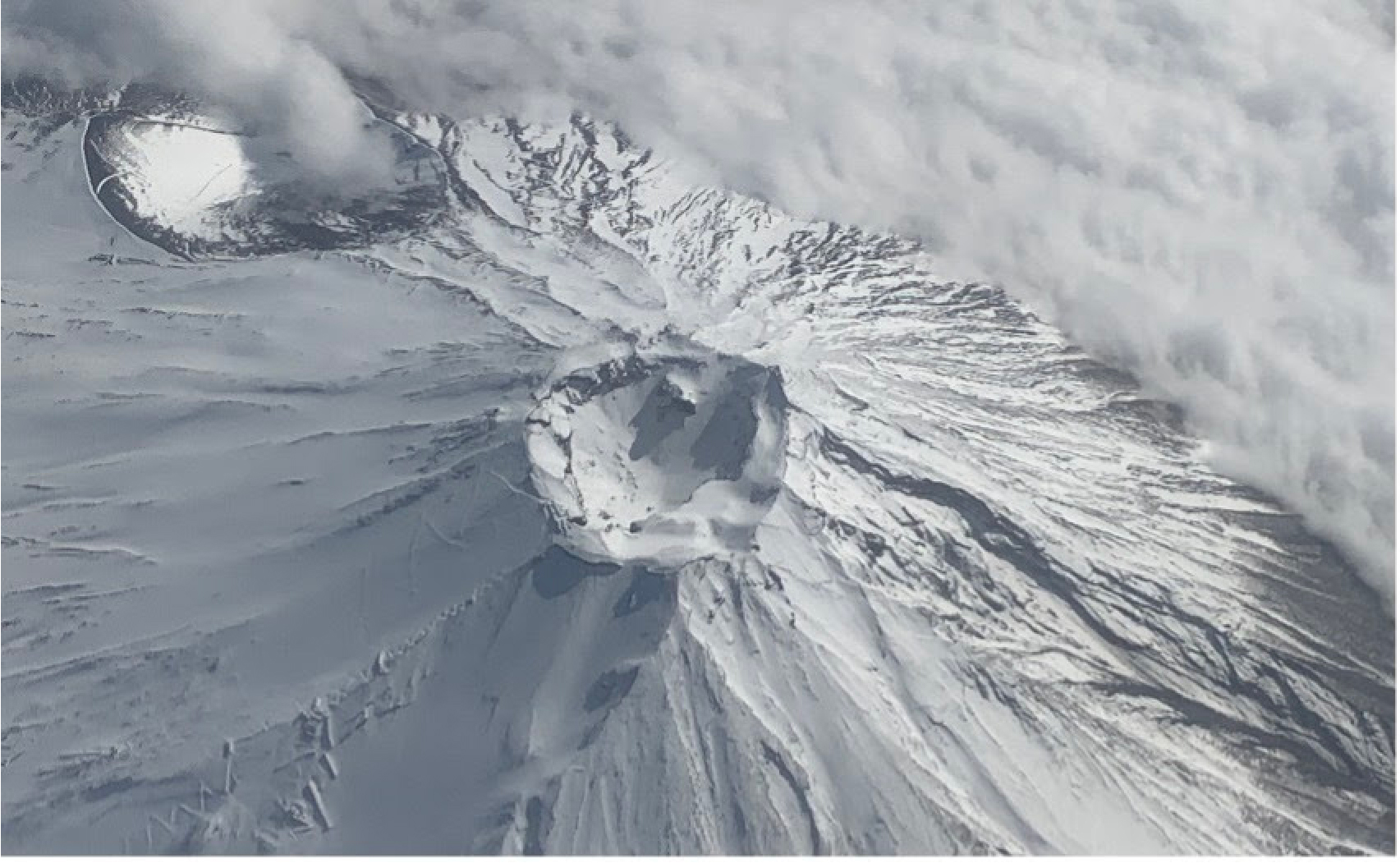

昨日、飛行機から面白い写真を撮りました。

はい、富士山です。

僕は富士山を見ると、ついつい写真を撮ってしまう癖があります。

今回はいつもと違ったアングルだったので、テンションが上がりました^^

変ですかね?(独りで盛り上がってしまっていたら申し訳ありません。)

個人的には、その癖はそんなに特殊ではなくて、おそらく、出張か何かで関西東京間を何百回も移動しているよという人であっても、タイミングがあるとついつい富士山を撮ってしまう方は、それなりにいるような気がします。

何故、人は富士山を撮るのか。

そこに山があるからなのか。

そこを軸にして、今の自分を傍観したり、自らの原点に立ち返ることが出来るからなのか。

人生を登山になぞらえ、登る辛さと登頂した後のえも言われぬ達成感を思い出すことができるからなのか。

理由はそれぞれだと思いますが、裾野を広くして山を高くするとか、高みを目指して一歩一歩、着実に進むのが、僕は好きです。

さて、前回の記事で『FIRE』について書きました。これはその続きです。

『Financial Independence, Retire Early』の略語で、意味としては“経済的に自立したアーリーリタイア(早期退職)”のことを指します。

そして、アーリーリタイアをする・しないは人によってまちまちかもしれないけれども、『経済的な自立』については、多くの人が認識し、手に入れることが出来ると良いと考えます、とお伝えしました。

この『経済的な自立』をするとしたら、あなたは具体的にいくらの月収があれば足りますか?

多ければ多いほど良いのはもちろんですが、到達しやすい目標として、小さいものを立て、一つ一つクリアしていく方が、結果として、高みに行けると考えます。(資産形成と登山は似ている点があるかもしれません)

あなたは月にいくらあれば、自立した生活ができるでしょう。40万円くらいでしょうか?

趣味嗜好、置かれている生活環境、住んでいる地域によっても変わってくると思います。

(都心の一等地の賃貸マンションと、マレーシアの家具付きプール付きのそれなりに快適な賃貸マンションは、広さも考慮すると8倍くらい家賃が違います。私はそのどちらにも住んだ経験がありますが、単純な横比較はできません。35歳を過ぎてからは“ゆったり快適”が好みではあります。)

今回、新型コロナショックによって、無理して都心に住まなくとも成り立つようになったとか、のんびり気の置けない仲間と過ごす時間が大切といった人も増えたと思います。

価値観の多様化(資本主義経済の高次元化)によって、派手好きとか見栄っ張りな人の嗜好性も分散するでしょうし、方向としては、自立した生活に必要なお金は、社会の生産性の改善によって少しずつ減っている傾向にある気がします。これはこれで、良いことですよね!

また、仕事は趣味の延長線上で細々とでも続けていきたいという方も多いと思います。その方が新しい出会いや気づきもあるし、ストレスが少なくて、自分が成長できる仕事は、純粋に楽しいですもんね。

なので、FIREの概念のなかにも、副業的な感覚の仕事(サイドビジネス)は続けて、少ない資産であってもFIREを実現する、通称『サイドFIRE』というカテゴリーがあります。

で、いくら必要かという話に戻りますが、年齢によっても変わるので一概には言えませんが、例えば、金融庁が例の有名な『老後2000万円問題』の考察結果を出した時の前提条件は、『65歳で退職後30年、夫婦二人で月25万円の生活費を使う場合』というものでした。

65歳での退職はアーリーリタイアとは言えないし、また夫婦二人で25万円というのは、かなりの節制が求められると思いますので、余裕をみる必要がありますが、例えば、40万円もあれば、たまに贅沢をしつつも、生活していけるレベルにあると言っても良いかもしれませんね。

また、サイドFIREにおいては、例えば夫婦それぞれが月に10万円程度稼いで(または公的・私的年金的なものから10万円ずつ補填して)、残りの20万円を投資からの収入に頼る、という発想もできます。

そうすると、月20万円、余裕(バッファー)をちょっとだけみて、年に250万円の投資配当収入を確保できれば、晴れてサイドFIREが可能になります!

いかがでしょうか?もちろん、一人一人の置かれている状況は様々なので、一概には言えません。

しかし、年250万円の配当収入があればFIREが実現できる、とお伝えすると、現実的に見えやすい目印(ゴール)だと捉える方は多いと思います。

(なお、Oxford クラブでは、配当からの収入を年1000万円にするには、という視点で、長期的な視点での資産形成アドバイスを行っています^^)

FIREの概念の教科書的な計算式にあてはめると、この年250万円の配当収入を継続的に得るためには、6250万円程度の資産(元手)が必要とされています。

これは、年間支出の25倍の資産を築けば、年利4%の運用益で生活費をまかなえるという考え方が、ベースとなっていまして、なぜ4%なのかというと、ざっくりですが、アメリカ株の指数(S&P500)の年平均成長率が7%で、インフレ率が3%だから、差し引いて4%ということです。

日本に住んでいる我々は、インフレ率を3%より小さく見積もって試算することが可能です。日本に住みながら米国株に投資することのメリットの一つです。

そして、S&P500株価指数の平均値よりも高い成長率を織り込むことも現実的な選択肢として、考えられます。例えば、ナスダック総合指数の成長率を使えば同期間でも高く出せますし、また、タイミングを捉え相場の下落局面において投資を始めると成長率は上昇します。加えて、銘柄選定で高い成長率を狙う方法もあります。

結論から申し上げると、年250万円の配当収入を継続的に獲得するための元手資金は、理論的には米国において用いられている6250万円よりも大分少なくて済む計算になります。

Oxford クラブでご案内している“資産形成(ウェルス)ピラミッド™️”の概念によると、1段目の“保守的な投資”においてだけでも、FIREを効率的に実現する試算が可能ですし、また、そのピラミッドには2段目・3段目があります。

一歩一歩、山を登るがごとく、資産形成ピラミッド™️を形成していくことで、自然と『経済的な自立』が達成されていたよ、という方が一人でも多く生まれると嬉しいです。

次の記事では、数値を使ってもう少し『投資』に関するイメージを膨らませていきたいと考えています。

良い投資を!

次のページ≫ 【特集FIRE③】経済的自立まで何年必要?