【その1 】ポートフォリオを強くするための10の原則

今年の下落相場は、

私たちが不確実な世界に生きている

ということを教えてくれているようです。

経済、金利、株式市場は

上下に激しく変動しています。

当然、誰も事前に警告を

発してくれるわけではありません。

あなたの生活資金が危険にさらされていれば、

不安な気持ちにもなるでしょう。

こんな時に、もし投資を盤石にして、

どんな未来にも対応することができたら

素晴らしいと思いませんか?

実は、それを可能にする方法があります。

あなたが行うことは、時間をかけて見つけ出された

この10の原則に従うだけです。

1. 経済を予測しようとしない

今日の国内および世界経済の動きは、

企業経営者から中央銀行総裁に至るまで、

正確に予測するにはあまりにも

ダイナミックで複雑です。

ですから、景気拡大がいつまで続くか、

次の景気後退がいつ来るか、

誰かの推測に基づいてポートフォリオを

管理しているとしたら、

それはすでに間違った方向に進んでいることになります。

ウォールストリート・ジャーナルは年に2回、

全米の一流エコノミスト55人を対象に、

経済、金利、インフレ、ドルの

先行きを問うアンケートを実施していますが、

ほとんどの人の予想が大きく外れています。

レポーターのJesse Eisinger氏は

次のように書いています。

大勢のスタッフ、洗練されたモデル、

膨大な過去のデータ、素晴らしい学位を持っていても、

馬鹿げた占いと同じレベルでしか予想できないのだから。

上回っているのかもしれません。

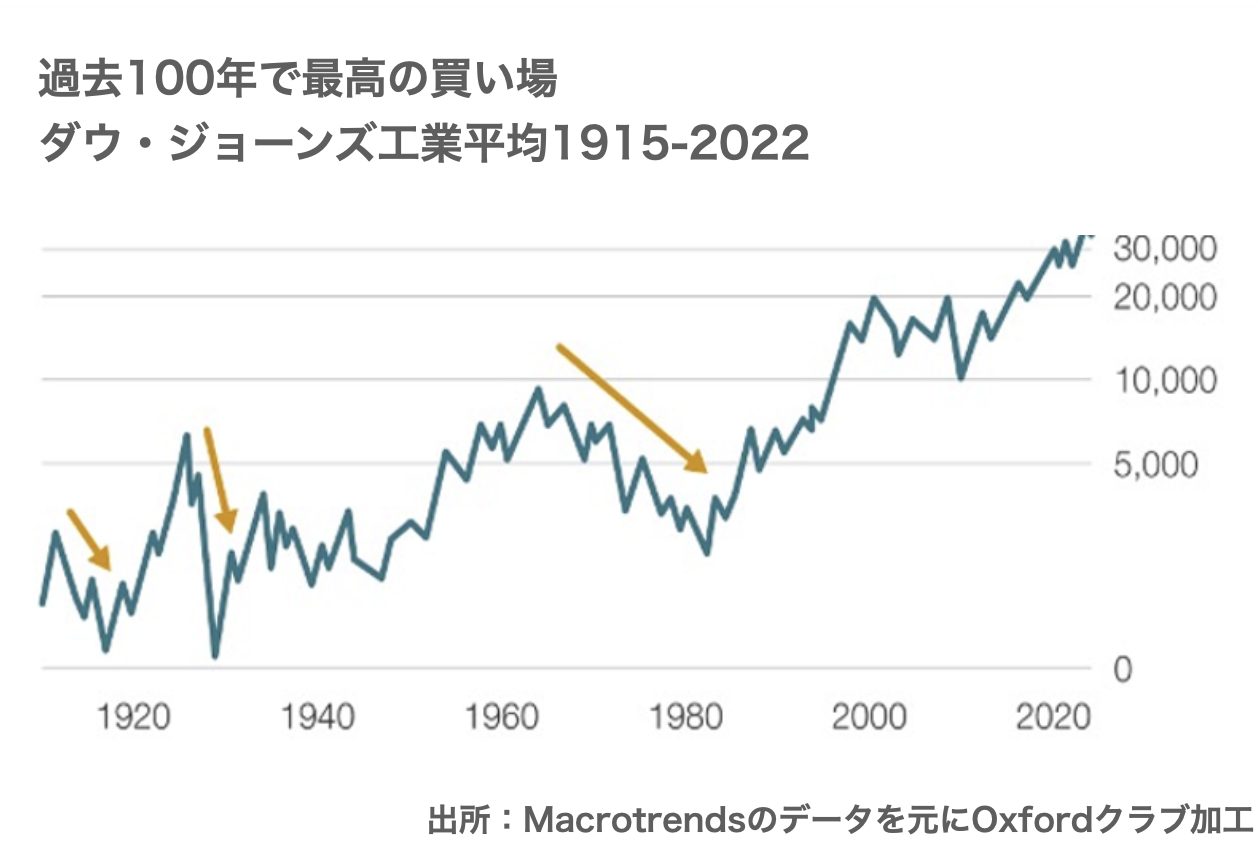

2. 市場のタイミングを計ってはいけない

過去の強気相場と弱気相場のチャートを見ると、

このあたりで買って、このあたりで売って、

このあたりで買い戻していれば良いのだと、

とても簡単なことのように思えます。

ですが、投資すべきタイミングのことなんか

忘れてしまいましょう。

上昇時に市場に参入し、

調整時に退場するということを

的確なタイミングで行おうとするのは、

時間とお金の無駄です。

そして、それは所詮無理な話です。

たしかに、誰でも良い取引をすることは可能です。

しかし市場のタイミングをうまく計るためには、

少なくとも3つのタイミングを計る必要があります。

買うタイミング、売るタイミング、

そして買い戻すタイミングです。

バンガードの創業者ジャック・ボーグル氏は、

マーケット・タイミングを「敗者のゲーム」と呼び、

このように言いました。

それを成功裏に一貫して行っている人を

私は知らない。

成功した人を知っている人さえ知らない。

3. もっと貯蓄する

2022年のある調査により、

何百万人もの米国人が退職に対して

準備不足であることが明らかになりました。

その最大の理由は、

十分な貯蓄ができていないことです。

米国の労働者の19%は、

退職のための貯蓄として1,000ドル未満しか

持っていません。

27%は1万ドル未満、そして3分の1は

2万5,000ドル以下しか貯めていないのです。

何百万人もの米国人が、

政府が自分たちに老後の援助をしてくれると信じ、

努力する苦労や不快感から逃げています。

しかし残念ながら、平均的な退職者が

ソーシャル・セキュリティから受け取るのは、

月にわずか1,669ドルなのです

(配偶者手当を含めると、2,509ドルになります)。

快適な老後を過ごすためには、

できるだけ早くから、

できるだけ長く、

できる限りの貯蓄をする必要があります。

4. 資産配分をする

資産配分とは、最適な投資先の組み合わせで

ポートフォリオをつくる作業のことです。

どの企業の株式を買うかという話ではありません。

資産配分とは、自分の資産を株式、債券、

その他の資産にどのように振り分けるかによって、

できるだけリスクを取らずに

経済的目標に到達できる可能性を高めることです。

驚くかもしれませんが、資産配分は、

あなたのポートフォリオの長期的なリターンの9割を占める、

最大の投資決定です。

5. ポートフォリオをリバランスする

資産配分をしても、それぞれが一様に

同じ動きをするわけではありません。

同じ期間でも上がるものがあれば、

下がるものもあります。

そして、これは悪いことではありません。

年に一度(日付は重要ではありません)、

あなたのポートフォリオを

リバランスする必要があります。

つまり、これは最も値上がりした資産クラスを売却し、

その資金を最も値下がりした資産クラスで運用することで、

ポートフォリオを元の比率に戻すということです。

この方法によってリターンを増やすことができて、

また、最も伸びている資産を減らすことで、

リスクも減らすことができます。

好調な資産クラスの一部を利益確定することは、

間違っていると思うかもしれません。

しかし、資産クラスは予測不可能な

上昇と下降のサイクルで動きます。

リバランスをすることで、

それを利用することができるのです。

つまり投資家は、マーケットタイマーや

経済を予測しようとする人たちの

誘惑の声に振り回されず、

貯蓄を増やし、適切な資産配分を行い、

毎年リバランスを行う必要があるのです。

これらの基本を守ることで、

最も重要な経済的目標に到達するための

軌道を維持することができます。

しかし、本当にポートフォリオを盤石なものにしたいのであれば、

他にも5つの原則を守る必要があります。

これについては次の機会にご紹介したいと思います。

アレックス

P.S

それでもいつ買えばいいのか?いつ売ればいいのか?

今は持っていてもいいのか?

など不安になることはあると思います。

Oxford キャピタル・レターで紹介する銘柄は

それらの情報も私からお伝えしていきます。

P.P.S

今回の記事はいかがでしたか?

あなたの資産形成に少しでもお役立ていただければ幸いです。

Oxford クラブでは、このような記事を33万人のメールマガジン会員様に毎日無料でお届けしております。

公式サイトからでも1週間にお届けする7つの記事のうち4つはお読みいただけますが、3つはメールマガジン会員様に宛てたものとなっております。

毎日2分メールをお読みになるだけで、少しずつ米国株による資産形成のコツを身に付けていただけるでしょう。

ちなみに…メールマガジン登録者様にはもれなく『永久に持っておきたい6つの米国株レポート』も無料プレゼントしています。

株式投資というと、「いつ買うか?」というタイミングが大事というイメージが一般的…ですがこの6つは「いつ買ってもいい」銘柄です。

しかも「いつ売るか?」に頭を悩ませることも不要…「持っておく」だけで資産が積み上がることが狙える6つの銘柄を6,200株以上の中から厳選しました。(それが「永久」の由来です)

メールマガジンをお読みになって米国株のコツがつかめてきた頃、投資をする余裕が出てきた頃などなど…

あなたのタイミングで投資をご検討されてはいがかでしょうか?

投資リスクの低いものをお選びしているので米国株投資の初心者にもオススメです。