【10年で資産3倍】 “最もつまらない”投資

「正直、手っ取り早く資産を増やしたいと思っています。

もちろん、長期の視点で投資をすべきなのは分かっているのですが…」

先日、メールマガジン読者から、このような声が届きました。

多くの人が退職後の老後資金を

十分に貯めていない状態で投資をスタート。

定期的に「こんなに足りない…」と

パニックに陥る傾向にあります。

例えば、メディアで老後破産が取り上げられたり、

誕生日を迎え歳を重ねたりする度に…

そうして、少しでも早く資産を増やすことに関心が傾いてしまいます。

もちろん、気持ちは痛いほどわかります。

不安という慢性的なストレスから脱却するため、

行動するのはごく自然なことです。

そして、短期間で結果を出す方法が存在するのも事実。

全くの絵空事というわけではありません。

しかし、投資の原理原則の通り、

短期間で高いリターンを求める場合「高いリスク」を伴います。

なので、あなたに資金の余裕があることが前提です。

投入した資金が増えても減っても、

気にしないと思えるような資金で行うべきでしょう。

では、どのようにして長期投資という軸からブレずに、

将来の資産を築いていけばいいのでしょうか?

それは、多くの人が“最もつまらない”と思うような方法です。

その1つは、「配当貴族」へ投資し株を持ち続けることでしょう。

配当貴族とは、S&P500種株価指数の銘柄のうち

“25年以上連続で配当金を増やし続けている”株式のことを指します。

毎年、配当が入ってくることが見込める。

それだけではなく、過去の実績から受け取れる配当金は

毎年増加していくことが見込める銘柄群です。

私たちは歳を重ねるにつれ、

老後までのタイムリミットが近づき、

不安が大きくなっていきます。

しかし、それと同時に配当額もどんどんと大きくなれば、

増幅する不安が相殺されるのではないでしょうか。

しかも、配当貴族によるリターンは、

投資期間が長いほど、大きくなる傾向があります。

逆に言えば、途中でやめてしまうと損になるということ。

長期投資を腰を据えて行うのにピッタリと言えるでしょう。

例えば、配当貴族は、過去10年間で314%のリターン。

一方、S&P500種株価指数は270%。

およそ1.16倍のリターンを投資家にもたらしました。

長期の視点で見ると、その差はさらに開きます。

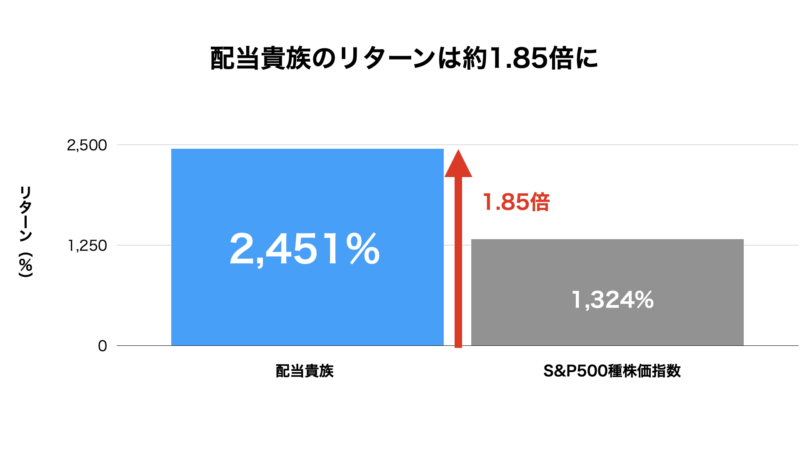

例えば、S&P500種株価指数が作成された

1989年12月から起点として2019年12月までの30年間を比較しましょう。

この時、配当貴族のリターンは2,451%。

一方、S&P500種株価指数は1,324%でした。

その差は、およそ1.85倍。

アクティブファンドでも1割しか勝てないと言われる、市場平均。

それに対して、およそ2倍もの差をつけているのです。

さらに、覚えていただきたいのは

配当貴族の企業は安全性が高い可能性があるということ。

配当貴族は成熟したビジネスを持ち、

株価の浮き沈みが想定しにくい、安定したものが多いです。

また、株価が多少下落しても、

配当でカバーすることが狙えます。

例えば、株価が5%下落したとしても、

2~3年の配当金で10%以上のリターンが出ていれば

合計するとプラスになります。

確かに、配当貴族への投資では

すぐに老後の不安の解消は期待できません。

その代わり、リスクを抑えつつ、

市場平均以上のスピードで

資産形成を狙っていけるでしょう。

もしあなたが長期での投資をお考えなら

配当貴族の長期保有は検討に値する選択肢です。

良い投資を。

マーク・リクテンフェルド

P.S.

配当貴族は現在65銘柄ほどありますが、

Oxford インカム・レターでは、

その中から、特に優良な銘柄を

ピックアップしてお伝えしております。

よろしければご活用ください。