コロナの影響で配当停止・延期発表の3銘柄。オックスフォード・クラブはこう動く

所要時間: 3分

この記事のポイント

- 配当停止・延期発表の3銘柄は、

ブリンカーインターナショナル(NYSE:EAT)

ベッドバス&ビヨンド(ナスダック:BBBY)

ハーマンミラー(ナスダック:MLHR) - 銘柄分析システムの条件をより保守的に変更する

- 急上昇している銘柄に飛びつかず、底堅い銘柄を探す

動画で記事を読む

配当停止…コロナウイルスの感染拡大により、今3つの銘柄が配当の延期もしくは停止を発表しています。これからも、このような発表は高い確率で増えていくでしょう。それをふまえて、私たちが使う銘柄分析のシステムも、この新しい現実に合わせて調整する状況に至っています。それだけ、多くの企業が配当を支払うのに苦労している可能性があるのでしょう。そして、現在苦労している銘柄として、この3つの銘柄が挙げられます。

配当停止・延期発表の3銘柄は?

その銘柄はとは、「ブリンカーインターナショナル(NYSE:EAT)」「ベッドバス&ビヨンド(ナスダック:BBBY)」「ハーマンミラー(ナスダック:MLHR)」の3つです。これらは、配当の延期もしくは停止を発表しています。現在、景気対策の中で、救済金を受け取っている企業もあります。ただし、この救済金を受け取る条件として、このローンとも言える救済金を返済するまで、自社株買いと配当金の支払いを、一時停止しなければならないというものがあります。これも、配当の支払うのに企業を苦しめる原因でしょう。

これから起きる安全評価の格下げ

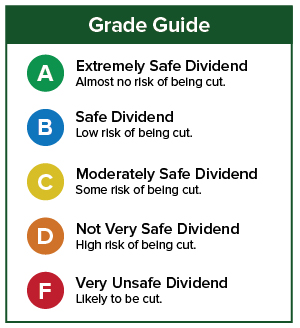

それに伴い、今、私たちも銘柄分析システムの条件などを、より保守的に見るように変更しています。より安全性の高い銘柄を探すために、システム変更に着手しています。すると、ここから私たちの中で起こりうるのは、安全評価のダウングレードです。

これまでは、それなりの安全評価だった銘柄が、これを機にダウングレードされる可能性があります。なぜなら、過去にはキャッシュフローの75%以上を配当で支払った企業は、格付けにペナルティを課されていました。その基準となる値を50%に下げました。

この25%の違いは大きいでしょう。だから、多くの銘柄が、私たちの安全評価で格下げされることになるでしょう。とはいえ、いつの時代も「A」または「B」と評価される企業は強いものです。このような試練の時期にあっても、配当を削減する可能性は低いでしょう。

通常安全評価は「A」だが…

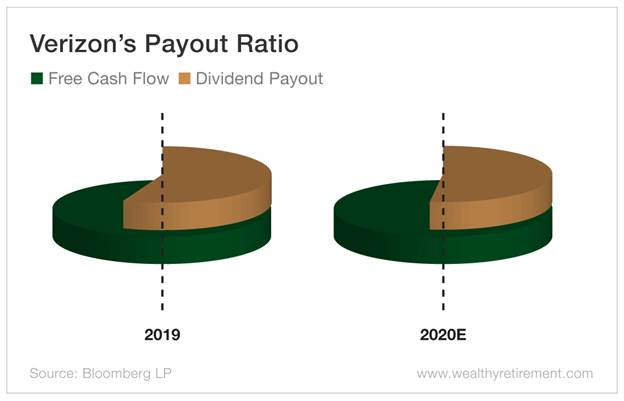

その例として、電気通信会社のVerizon(NYSE:VZ)があります。同社は通常、配当の安全性が「A」の評価を受けています。彼らは、過去15年間、毎年配当を上げてきたので、とても印象的な歴史があります。加えて、フリー・キャッシュ・フローは、今年179億ドルから9%以上増加し、196億ドルになると予測されています。実際、同社のフリー・キャッシュ・フローは、長年にわたり着実に増加しています。

しかし、その一方で、心配な部分もあります。昨年、同社はフリー・キャッシュ・フローのうち、56%を配当金として支払いました。今年は52%を支払うと予測されています。

もし、これが6週間前であれば、この数値は問題なく、むしろ適切な範囲に収まっていたでしょう。しかし、今世界は6週間前と大きく変わってしまいました。だから、この数値は、適切な範囲とは言えません。更に、同社には1000億ドルの長期債務があります。企業の財務の健全性を見る指標であるデットエクイティレシオは1.6です。また、EBITDA(利息、税金、減価償却費を差し引く前の収益)の比率は2を超えています。

同社のような通信会社は、景気後退時にも、比較的安定している傾向があります。このようなときでも、人々は携帯電話の使用をやめるつもりはありません。どちらかと言えば、彼らは仕事や時間をつぶすために、もっともっと携帯電話を使うでしょう。

だから、通常の状況では、同社の配当は堅実であると考えられます。しかし、今の状況や私たちのアップデートした分析システムを使うと、ペイアウト率は少し高いように考えられます。ただし、もしフリー・キャッシュ・フローが予測を上回った場合、安全評価は格上げされる可能性もあるでしょう。それが分かるまでは、配当の安全性は保守的に見たほうが良いでしょう。

Verizonの安全性は?

よって、私はVerizonの配当の安全性評価を「C」とします。

配当安全評価:C

しかし、根本的に安全性の高い銘柄は…

6週間前であれば、安全性評価がAやBであった銘柄も、今の状況に合わせると格下げされる状況に陥っています。とはいえ、これはあくまでもより保守的に見た場合です。だから、今回のように、今年のフリー・キャッシュ・フローの状況によっては、評価が格上げされる可能性も残っています。

つまり、強い企業は、どのような環境でも、「D」や「F」に一気に格下げされるのではなく、条件が揃えば、格上げされるような状況でもあります。まさに、私たちはこのような底堅い銘柄を探していくのが重要なのでしょう。反対に、私たちとは違った投資家は、このようなときに安易に急上昇している銘柄に飛びつく傾向があり、その銘柄で痛手を負うことになる傾向があるでしょう。

まさに、ここが私たちと彼らの違いでしょう。ぜひ、このような情報を参考に、周囲の投資家とは違った、安定した投資を心掛けていきましょう。

良い投資を!

マーク・リクテンフェルド

いかがでしたか?

少しでもこのアメリカの強い株が「いいな」と思ったら1株からでもいいので買ってみてください。(アメリカの株は日本と違って1株から買うことができます。)

ちなみに…このブログで紹介している株はもちろんいいのですが、それよりもたくさんの配当を出す企業ばかりを集めて、毎月レポートしてくれて…「買い」「売り」の具体的なアクションをあなたへお届けする、「Oxford インカム・レター」はこちらからお試しすることができます。

これは、10年間平均で12%の複利成長…6年で資産2倍を狙う「配当投資」戦略です。私たちOxford クラブが軸にしている「資産形成ピラミッド」の第一段目に当たる保守的な投資のポートフォリオです。

もし、「これから資産形成をやってみようとは思っているけど、何から始めたらいいかわからない…」と思ったら、お試ししてみてください。30日間返金保証付きなので安心してお試し購読できます。