第2次トランプ政権に向けて適した投資行動は?

世界が注目し、そして今年最大のイベントの一つでもあった米国の大統領選。

現時点(日本時間8日午前10時)では、下院も共和党が過半を締め、大統領・上院・下院をすべて共和党が抑えるトリプルレッドとなる確率が高まっています。

となると、共和党の推し進める政策が実現しやすくなるということで、トランプ減税の恒久化や規制緩和、輸入品への関税強化などに舵が切られる想定が織り込まれています。

大統領就任となる来年1月20日まで、無風のまま進むのかは不透明で、まだ一波乱あるかもしれませんが、株式市場は不確実性を嫌うものなので、トランプ政権誕生を前提として各種検討が進み、株式市場もそれを踏まえた株価の上下が見られるでしょう。

現在は、すべて民主党が抑えるトリプルブルーなので、政権交代を受けて、地図が塗り替えられる業界もあります。

したがって、株式市場全体として上か下か、という議論のほかに、どの業種・銘柄が恩恵を受けると期待され、どれがそうではなくなるのか、という個別の議論も大切で、投資家としてはおさえておきたいところです。

具体的な各論には、別の機会に触れていきたいと思います。

概ね、現在の選挙結果確定を受けた上昇局面がフェーズ1、短期的な上昇が一服し来年1月の就任までの局面をフェーズ2、就任後をフェーズ3として、それぞれ重めに持つ業種・銘柄を変えながら、期待リターンとリスクを踏まえて、分散投資していくことが良いと考えます。

そしてこのメルマガ後半でご紹介する手法を使うことで、より一層ニーズに合致した投資が出来るようになります。

また、昨日(米国時間11月7日)は、連邦公開市場委員会(FOMC)にて、0.25%の利下げが決定されました。

連邦準備制度理事会(FRB)のパウエル議長の声明文は、政権交代を見据え、踏み込んだ部分が少ないものでしたが、今回の会合で見ておくべきポイントは以下のとおりと考えます。

・経済は好調で、9月からすでに3回分(0.75%)の利下げを実施

・パウエル議長は次回12月も利下げしたいスタンスがにじみでているも、本当に必要か、今後6週間の経済統計が重要となる

・トランプ氏から辞任を求められるかもしれないパウエル議長については、任期の2026年5月まで職務を全うするという見方が広まったが、トランプ氏が就任後にどう動くかは未知数

いずれにせよ、現時点では、次期トランプ政権が取り得る政策を見据えると、インフレ傾向となりやすく、実際に、今週は米10年国債金利が切り上がりました。1年後の金利水準は、トランプ氏次第ということもあり、読みにくい状況が続いています。

そんななか昨日は、証券会社の方にお声がけ頂き、レバレッジ型ETFを組成するパイオニア企業『グラナイトシェアーズ』の創業者兼CEOのウィルさん、アジア地域のヘッドのエヴァンさんと会合する機会がありました。

(敬愛するロジャーパパさん・守屋さんともご一緒させて頂きました)

グラナイトシェアーズでは、米国の個別株や、金、暗号資産価格に連動しつつ、銘柄によってはレバレッジを2倍にして値動きするETFを組成しています。

(同社の過去のメディア紹介は例えばこちら)

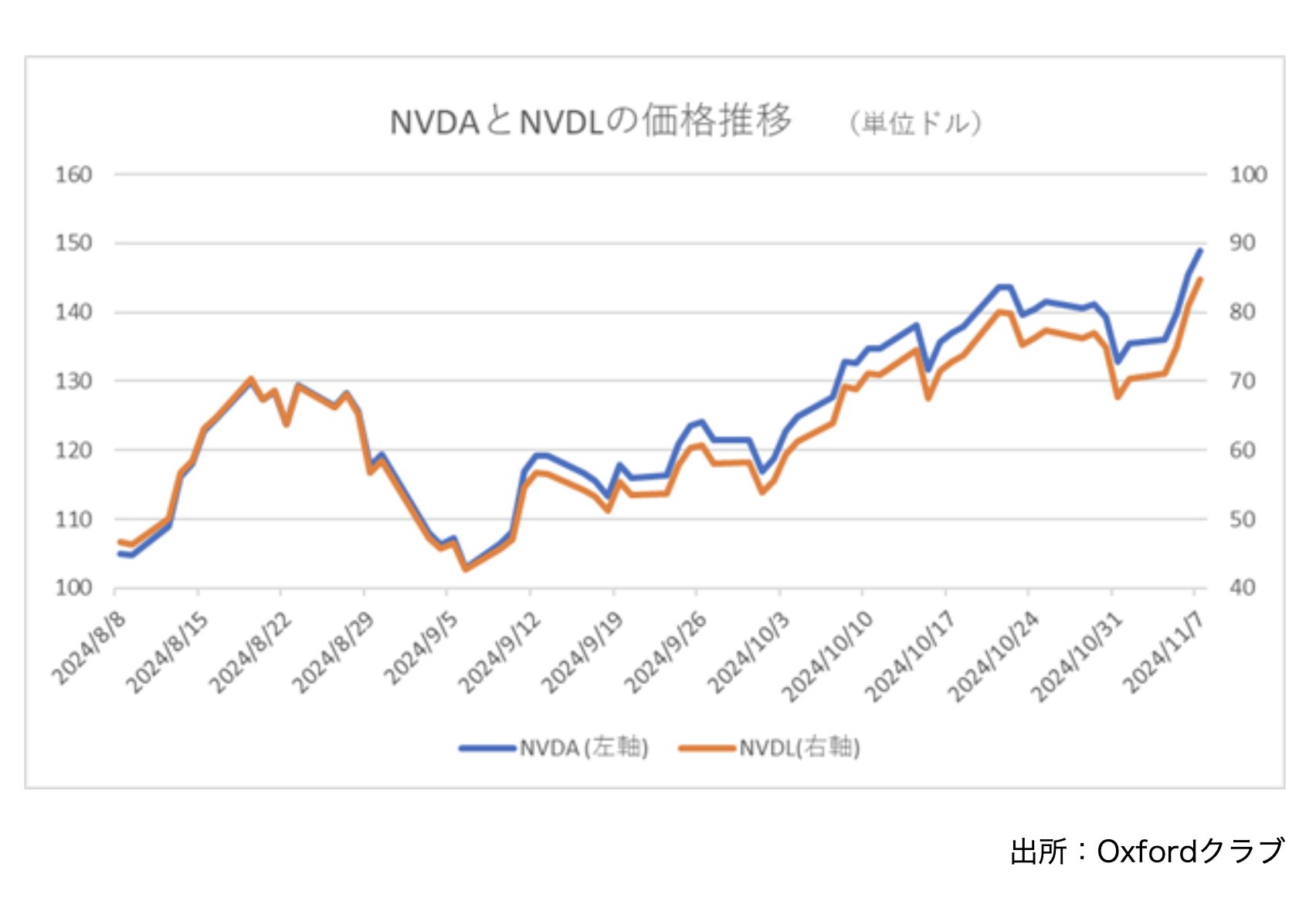

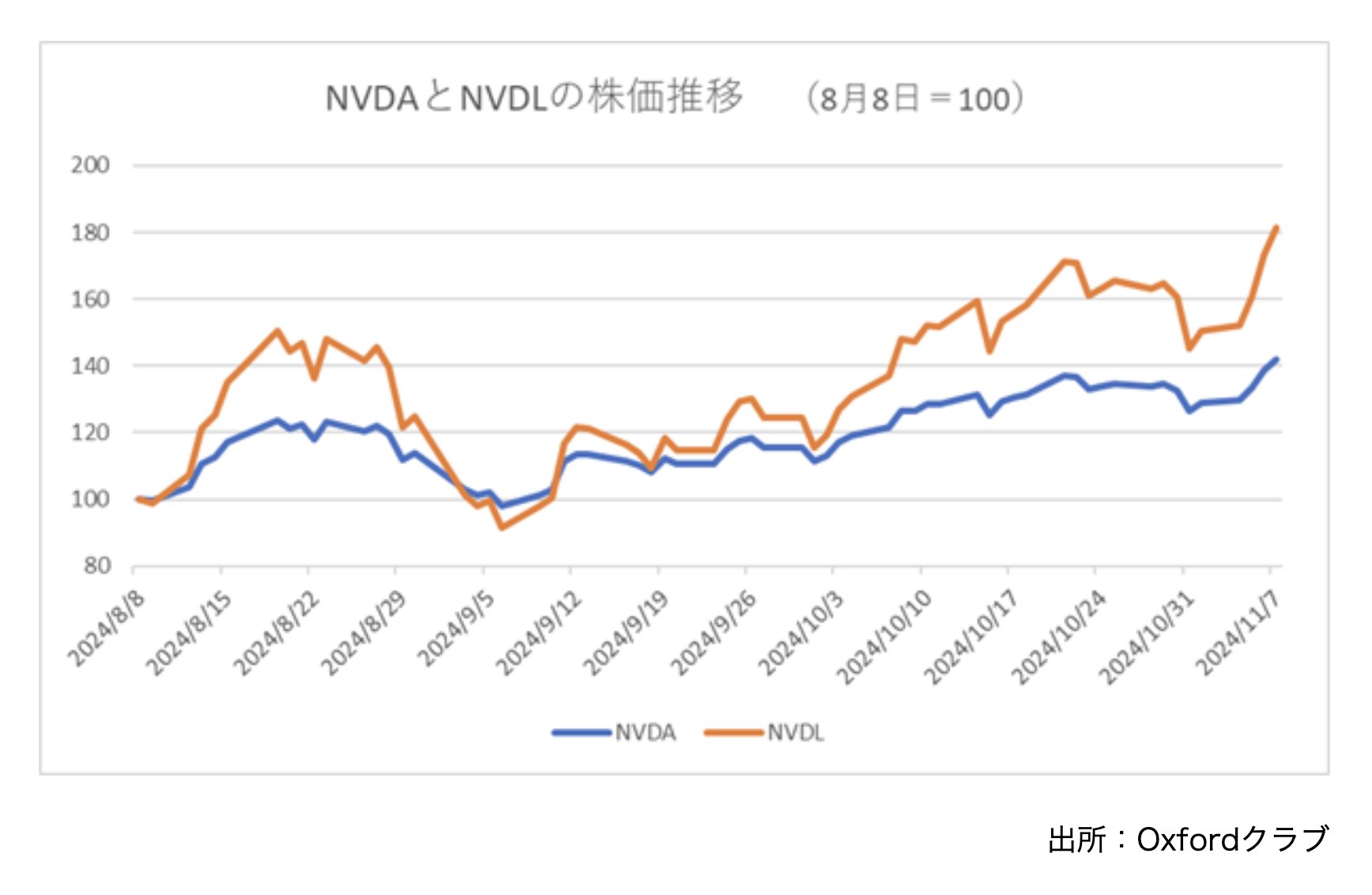

一例として、個人投資家に人気の高いエヌビディア (Nasdaq: NVDA) を見ますと、

グラナイトシェアーズが組成しているETFの名前はThe GraniteShares 2x Long NVDA Daily ETFでティッカー(銘柄コード)はNVDLとなります。

(LONGと同様にNVDAのSHORTバージョンである『NVD』もありますが、説明の簡易さを踏まえ、今回はNVDLを取り上げます)

価格の変動イメージは以下のとおりです。

3か月チャート(株価の実数値):株価水準は違えど、連動していることが見てとれます

3か月チャート(8月8日の値を100とした推移):起点を揃えると、NVDLのリターンがNVDAの2倍程度となっていることが見てとれます

ポイントとしては以下のとおり

・ETFなので、市場で逐次売買可能。上例のNVDLについては、商品名のとおり上昇・下落とも概ね現物株の2倍で動く。NVDA以外ではアップルやテスラなどの取扱いもある

・NVDLは1単位当たりの株価が安いので、実際にエヌビディアの現物(NVDA)を買うよりも資金が少なくて済む

・個別株オプション取引とあわせて使用することで、より一層リスクをコントロールしながら、最適なリターンを狙うことが可能

(銘柄によってはETFの方が実際に必要となる資金も少ないためリスク分散しやすい)

同社は、ETF業界の巨人iシェアーズ(ブラックロック)出身のウィルさんが、iシェアーズでは得られない特徴のあるプロダクトを展開している点に特徴があります。

今後、日本でも取引が可能な銘柄が拡大していき、日本の投資家におけるアクティブなETFの存在感が高まると見ています。

同社のETFについて、具体的にどの銘柄の取引が可能なのか、証券会社によって異なるかもしれませんが、米国株をほぼ全銘柄網羅している証券会社であれば、支障なく取引できます。

そして、取りたいリスクを取る(リスクを低下させて収益を狙ったり、リスクを限定的にしながら大きな収益を狙う)ためには、米国株の個別株オプション取引が有効です。

今のところ日本では、インタラクティブブローカーズ証券、ウィブル証券、サクソバンク証券(50音順に表記)において、個別株オプション取引が可能で、時節にあわせお得なキャンペーンなども設けられているようですので、随時チェックされると良いかもしれません。

(ウィブル証券では、12月に開催予定の私のウェビナーに関連する企画が実施されています。内容のお問い合わせにつきましては、直接各証券会社までお願いいたします)

次期トランプ政権誕生に向けて、個別銘柄の値動きが思惑で動きやすい状況となりますが、変動幅の拡大をチャンスに捉えられる手法を実践することで、投資リターンの追求が成功しやすくなるのではないでしょうか?

志村暢彦

追伸1

米国株を中心とした長期資産形成においては、配当投資にフォーカスしたインカム・レターと、成長株にフォーカスしたキャピタル・レターにおいて、グローバルな視点で銘柄アイデアをご案内しています。

追伸2

私からの情報発信力を充実させるため、今更ではありますが、noteを利用しはじめました。

まだきちんと投稿できておらず、ほぼ空の状態ですが、近く投稿を始め、投資家に寄り添う旬な情報をお届けしていきたいと思っています。宜しければ、ご登録されてください。

今回の記事はいかがでしたか?

あなたの資産形成に少しでもお役立ていただければ幸いです。

Oxford クラブでは、このような記事を33万人のメールマガジン会員様に毎日無料でお届けしております。

公式サイトからでも1週間にお届けする7つの記事のうち4つはお読みいただけますが、3つはメールマガジン会員様に宛てたものとなっております。

毎日2分メールをお読みになるだけで、少しずつ米国株による資産形成のコツを身に付けていただけるでしょう。

あなたのタイミングで投資をご検討されてはいがかでしょうか?