これから材料目白押し。投資家がまず知っておくべきこと

今週の株式市場は一進一退といったところ。

ダウ工業株30種平均(ダウ指数)は、月曜から4日連続で下落。

S&P500種株価指数と、中小型株で構成されるラッセル2000指数は月曜から3日連続で下落した後、木曜に反転。

ハイテク株を中心に構成されるナスダック総合と、その中の時価総額上位で構成されるナスダック100はいずれも、下落は火曜のみで、月曜・火曜・木曜は上昇。

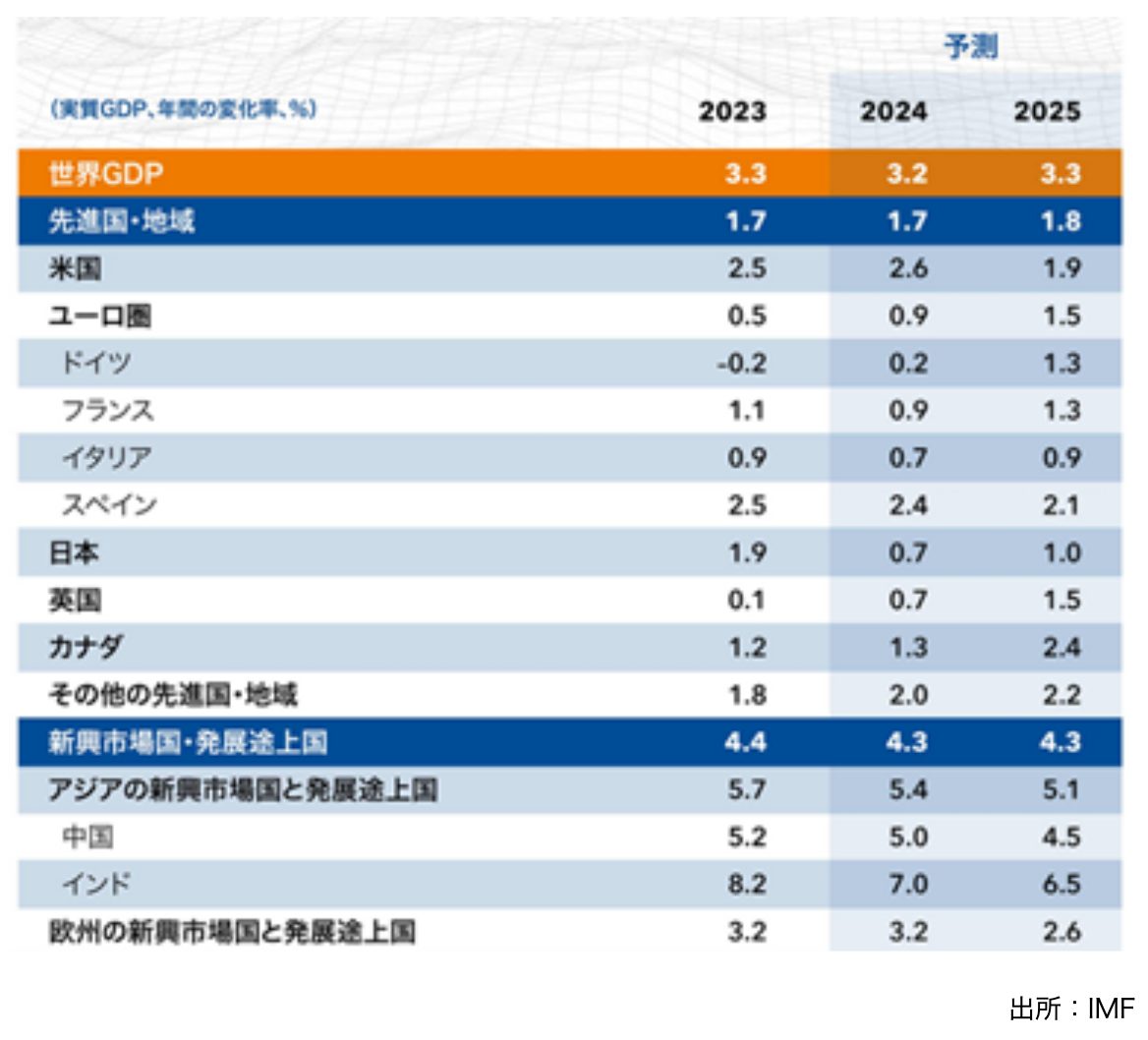

まずマクロ面からの視点で、認識しておいた方が良いのは、世界の中銀のシンクタンクともいえる国際通貨基金(IMF)の世界経済見通しが、火曜の夜(日本時間)に更新されて、アメリカ経済の見通しを引き上げたこと。

今回更新された結果⇓

従前の見通し(7月発表)⇓

来年の経済は減速(成長率が鈍化)傾向にあるという前提は変わりませんが、足元、GDPも強気推移していますし、

来年通年でも、2%台の成長想定であればもう、リセッションが来ると言っていた人達は黙るしかなく、目線は、『ソフトランディングなのか、ノーランディングなのか』になってくるのではないでしょうか。

日本の置かれた状況が決して芳しいものではないのは、見てのとおりですが、それよりも苦境なのが、ドイツ。

厳しい状況なのは、ニュースでも語られるとおりで、例えば、フォルクスワーゲン社が初めて国内工場を閉鎖することを検討しているというのもその例の一つ。

日本と同様、自動車産業は裾野が広く、経済全体に与えるインパクトも大きいものですが、国を代表するフォルクスワーゲン社がそこまでの状況に追いこまれているということからも、影響の程が伺い知れるのではないでしょうか。

もちろん欧州で苦しいのはドイツだけではないので、結果的に、ウクライナ・ロシア問題の今後の展開にも影響を及ぼすでしょう。

一方で、目を引くのは、高成長見通しが維持されるインド。BRICSは拡大し、今は9か国、45億人を抱える一大勢力に。

先進諸国・BRICS双方との距離感の図り方が時流に乗っていて、存在感が高まっています。

インドの高成長からの恩恵を受けるには、というテーマで、機会を改めて考察をしていこうと考えています。

(単純な投資をしているだけでは、MSCIオールカントリーのインデックスと大差が出にくいです)

ミクロ面(個別企業面)では、先週のメルマガで触れたボーイング社や、その前に触れたテスラ社が、市場を賑わせています。

ボーイングの発表した決算は、7 – 9月期のフリー・キャッシュフロー赤字幅が事前の市場予想を上回るネガティブなものでしたし、また翌日には労使交渉が進捗せずストが長引くという悪材料もでましたが、株価は先週末と同水準です。

先週のメルマガでも触れた通り、すでに相当程度の悪材料の織り込みがなされていたということでしょう。

また、好決算を発表したテスラは、木曜日に21.9%の上昇。すさまじいですね。

これは、すでに悪材料が織り込まれているなかで、7 – 9月期の自動車事業の粗利が改善したり、7 – 12月の納車台数が増加見込みとなるなど、足元の業績が改善したことを好感しています。

お伝えしているように、個別企業の株価は、事前の市場の期待値によって反応が大きく異なりますし、市場の期待値を正確に推し量ることは困難です。

ただ、ずっと期待値を上回り続けずっと上昇を続ける企業は無いですし、世間が広く認知するときには、すでに期待値を上回ることが困難な状況になっていることが多いのが世の常ですので、適宜、世間が称賛するよい企業は少しでも利益確定し、『世間が悪材料ばかりを認知している』企業に少しずつ投資をしていくという作業が、安定的なリターン確保のためには必要です。

是非、投資の初級者の方には、知っておいて頂きたい事例と言えます。

保有してきて成功している銘柄を一部売り、世間が認知していない(むしろ投資界隈でダメだね、といった声が聞かれる)銘柄を一部買う。

慣れていない投資家からすると、成功体験を(一部)棄て、失敗しそうな案件に飛び込むことになるのではないか、という不安に駆られてしまいます。

なので、個別企業に対する投資判断の結果にこだわりすぎないことを強くお勧めします。

『売った後にさらに上がったらどうしよう』、『買った後にさらに下がったらどうしよう』という声は常にどこかで耳にしますが、楽観的に臨んだ方が良いです。

仮にオマハの賢人ウォーレン・バフェット氏であれば、そんな投資家に向けて、今の投資環境において何を語るでしょうか?

それはひょっとしたら、『安全(セーフティ)マージンをしっかり持ちましょう』ということかもしれません。

投資家の鉄則は分散投資であって、常に複数の銘柄を持つわけで、長期的に全勝を実現することは不可能です。

野球に例えるなら、世界最高峰のバッターでも10回に6回は凡打します。

とはいえ、個別の判断の結果や抱えるかもしれない損失を憂う心理状態となるのは仕方ないと思います。(個人差はありますが、ある意味自然です)

というのが現物株オンリーの世界の話となりますが、投資のスキルを活用して、乗り越えやすくする方法もあります。

先週土曜日(10月19日)には、テレビ東京の有料会員向けプログラム(モーサテサタデー)で、1時間を超えてみっちりお話してきましたので、もしご興味おありの方は視聴をご検討くださいませ。

なお、心理的な恐怖を乗り越えやすくする投資の手法の実践が可能な証券会社は、まだかなり限定的ですが、そのうちの一社がウィブル証券ということで、日経CNBCなどでも日本進出の狙いなどについて取り上げられています。

そこで、ウィブル証券で何ができるのか、どうやったら取引できるのかに興味があるという投資家を対象としたウェビナーを、来週11月1日の夜8時から開催する予定です。

具体的なご案内は私の公式しむLINEにご登録の方にお送りしますので、参加にご興味おありの方は以下、QRコードからフォローされてみてください。

今後数週間も、企業決算のほか、雇用統計、大統領選、米公開市場委員会(FOMC)、ホリデー商戦など、材料盛り沢山です。

志村暢彦

追伸1

米国株を中心とした長期資産形成においては、配当投資にフォーカスしたインカム・レターと、成長株にフォーカスしたキャピタル・レターにおいて、グローバルな視点で銘柄アイデアをご案内しています。

追伸2

私からの情報発信力を充実させるため、今更ではありますが、noteを利用しはじめました。

まだきちんと投稿できておらず、ほぼ空の状態ですが、近く投稿を始め、投資家に寄り添う旬な情報をお届けしていきたいと思っています。宜しければ、ご登録されてください。

今回の記事はいかがでしたか?

あなたの資産形成に少しでもお役立ていただければ幸いです。

Oxford クラブでは、このような記事を33万人のメールマガジン会員様に毎日無料でお届けしております。

公式サイトからでも1週間にお届けする7つの記事のうち4つはお読みいただけますが、3つはメールマガジン会員様に宛てたものとなっております。

毎日2分メールをお読みになるだけで、少しずつ米国株による資産形成のコツを身に付けていただけるでしょう。

あなたのタイミングで投資をご検討されてはいがかでしょうか?