27年ぶりの大幅利上げ!市場はどうなる?

市場は不確実性を嫌います。

今、私たちが乗り越えなければいけない不確実なものは2つあります。

インフレと景気の見通しです。

米国時間6月14日・15日に開催された連邦公開市場委員会(FOMC)において、

インフレ抑制のため、0.75%の利上げ(政策金利引き上げ)が決定されました。

この利上げ幅は1994年以来の大幅なものとなります。

さて、利上げや金利上昇は株価にどのような影響を与えるのでしょうか?

利上げと株価の関係とは?

金融政策や、景気サイクルによる影響を考えなければ、

金利が上がると、株価は下がる傾向にあります。

なぜかというと、金利の上昇によって、

企業が借り入れている資金調達コストが上がったり、

株価の現在価値(将来の価値から金利などを割り引いて求められる、理論上の現在の価値)が低下してしまうためです。

成長株は一般に資金調達の比率が高かったり、利益率が低かったりするため、

金利上昇の影響をより受けやすいとされています。

成長株は長く米国株全体の上昇を牽引してきたため、

金利上昇にともなう成長株への影響を踏まえると、

今後の市場見通しが暗いものであるかのように感じてしまうかもしれません。

しかし、株価は金融政策や、景気サイクルの影響も受けるものです。

そして、金融政策の目的の一つに、雇用の最大化が含まれており、

その実現のためには、安定的な経済成長を前提とした金利引き上げという発想も重要となります。

つまり、政府は経済成長やそのための産業支援にもコミットするものと言えるので、

長期投資という視点で見るならば、

利上げ自体は株式にとって、

必ずしも悪い影響ばかりを与えるものではありません。

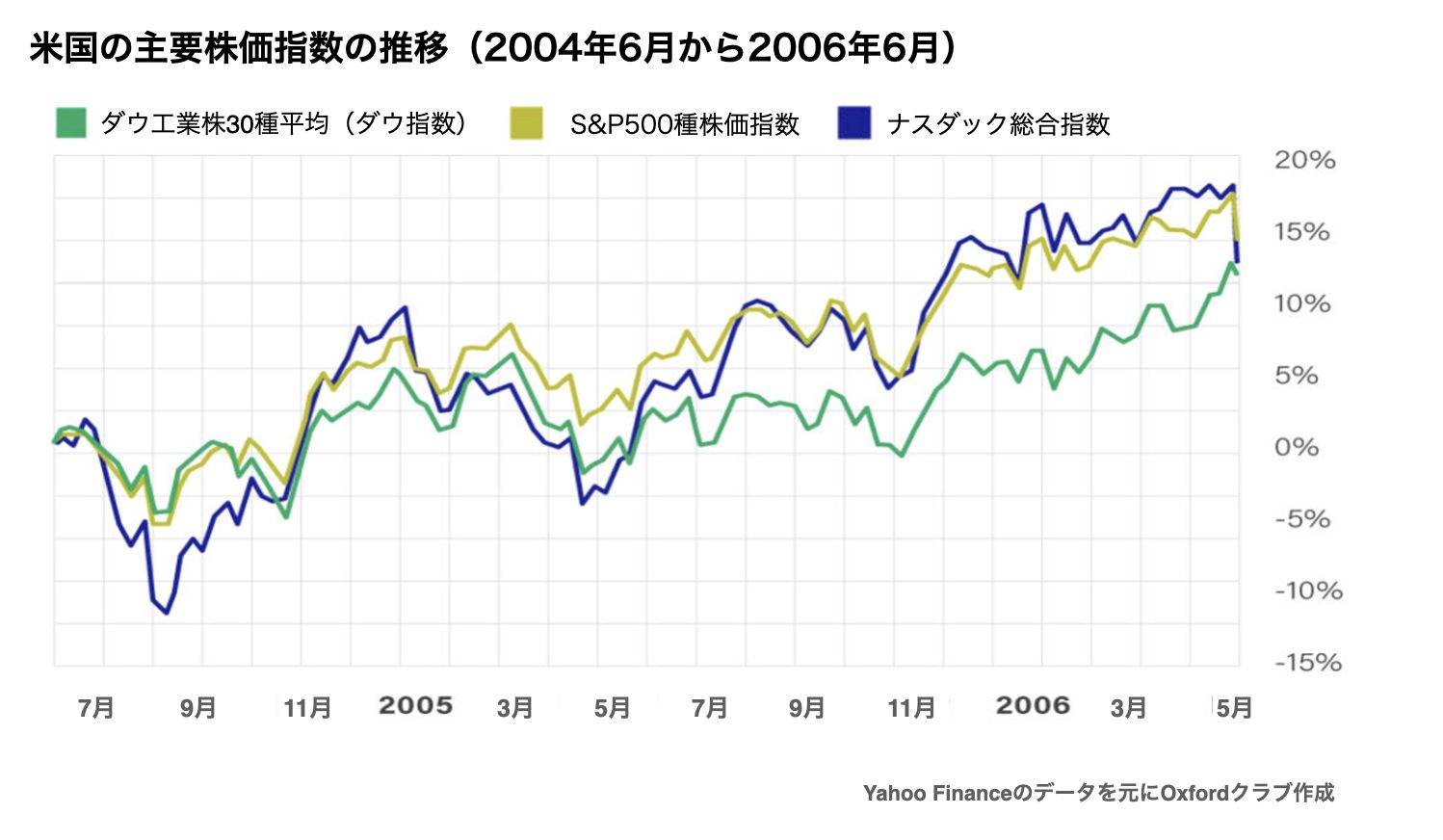

例えば、2004年6月から2006年6月までの期間、

米国連邦準備制度理事会(FRB)は17回利上げしました。

次のグラフは政策金利の推移を示したものなのですが…

この間、FRBがインフレ抑制のために、

いかに金利を急上昇させたかがわかると思います。

では、その時期の株価はどうだったのでしょうか?

S&P500種株価指数とナスダック総合指数は約15%上昇し、

ダウ工業株30種平均(ダウ指数)は約13%上昇しました。

また、少なくともFRBが2007年9月まで高金利を継続することを決めるまでは、

暴落することもありませんでした。

このように、利上げは株式に悪い影響だけを与えるわけではないのです。

では今、投資をするべきなのか?

今回の大幅な利上げはインフレを抑制するために行われました。

インフレの恐ろしいところは、

コントロールができなくなってしまうところと言えるでしょう。

では、現在のインフレはどうなのかというと、

「コントロールができるインフレである」

という見方に変わってきています。

そして、今回の利上げでは、

市場は既にそれを織り込んで動いていました。

つまり、先行きが暗いとは限らないのです。

また、米国の景気の見通しは、

成長の鈍化が予測されていますが、

それでも緩やかな成長が見込まれています。

ですので、長期的に見れば、市場の成長が期待できると言えるでしょう。

セクターによっては更なる株価の下落が見られるかもしれません。

しかし、市場が成長するのであれば、その後の回復も期待できます。

さて、7月のFOMCにおいて、

6月と同様にインフレ抑制の優先度を高くし、

必要に応じた利上げがあることを示唆されています。

当然、今後の市場を正確に予測することはできません。

しかし、ただ1つ言えることがあります。

それは、長期的視点を持って、投資をすることができれば、

1年、2年、さらにその先の資産形成に繋がるかもしれないということです。

~編集部コメント~

では、具体的にどのような投資をすればいいのか?

おすすめの一つが、配当に着目した投資です。

これは、株価上昇を期待しつつも、

配当金による利益獲得に主眼を置き、

資産形成を狙う投資戦略。

健全な企業は増配を重ねていくものなので、

長期的な投資にはぴったりな戦略の一つと言えるでしょう。

そんな「配当投資」の手法をこちらでご紹介しています。