インデックス投資の基本:成長の見込めるインデックスを選ぶ

所要時間: 5分

この記事のポイント

- インデックス投資では、投資対象の株式市場指標が「強い」ことが必須

成長性があることが株価上昇につながり、利益を上げる要因になる

- 資産運用で重要なのは、伸びる可能性のある指標を選択すること

例:・米国株インデックス

・国際分散インデックス

・新興国インデックス - 米国株インデックスがおすすめ

米国だけでは不安なら、国際分散投資や新興国を組み込むなどしてポートフォリオを構成すると良い

長期投資の王道とも言えるのが「インデックス投資」です。今回は、そのインデックス投資の基本と分散投資にフォーカスしてお話ししましょう。まず、インデックス投資の基本は以下の3点です。

【インデックス投資の3つの基本】 1.成長性を考慮した投資をする 2.資産が大きくなってきたら各種アセットに分散をする 3.定期的につみたて投資を続ける

今回は、このインデックス投資の3つの基本の1つ目「成長性を考慮した投資をする」をみていきましょう。

基本.1:成長性を考慮した投資をする

インデックス投資は、基本的には株式指数に投資をします。通常の銘柄で利益を上げるには該当銘柄の企業の業績が良かったり、成長性があったりすることが株価上昇につながり、利益を上げる要因になるでしょう。一言でいえば「強い企業」です。つまり、このインデックス投資では、投資対象の株式市場指標が「強い」ことが必須と考えられるでしょう。

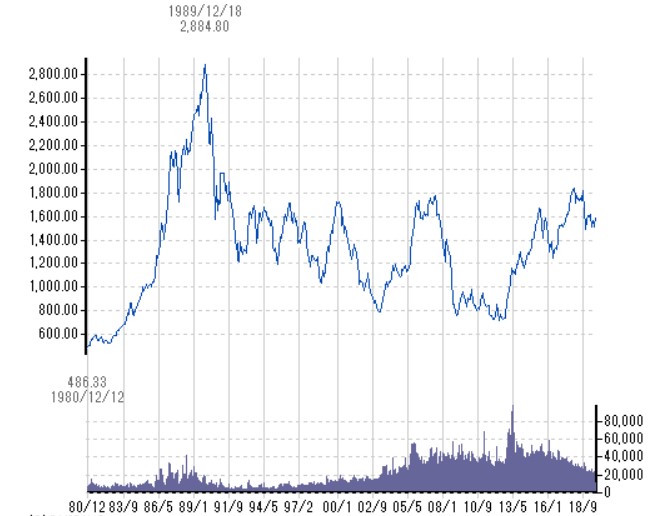

これは東証株価指数TOPIXのチャートです。1980年12月からの推移ですが、約30年にもわたり値上がりしていないことがわかります。ピークを付けたのがバブル期の1989年です。ここから暴落し、ほとんど横ばいで、ボックス圏内で上下を繰り返しています。アベノミクス以降である2013年以降は立ち直りの気配を見せていますが、まだ上値は重く、ボックス圏を推移しているように見えます。

アベノミクス以降、大規模な金融緩和を行い、低金利政策と同時に日銀の国債とETF買い入れを実施しています。東証上場企業の多くで有力株主の1つが日銀ということになっていますから、かなりの下支え効果があります。出口はどうするのかという議論になりますが、おそらく出口は無いのでしょう。このまま持ち続け、株価を支えていくというのが日本の株式市場の実態です。

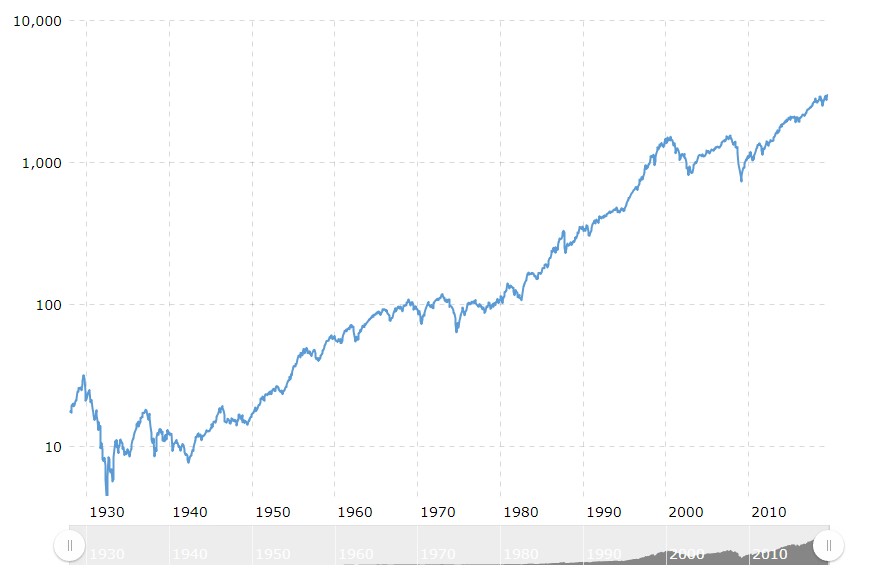

S&P500は右肩上がりに推移

こちらは米国大型株指数S&P500のチャートです。何度か恐慌や暴落を挟みつつも約100年にわたり成長を続けていることが分かります。

インデックス投資は、指数に連動して運用成績が決まります。日本にいるとホームカントリーバイアスがかかり、TOPIXや日経平均株価などの「伸びにくい指数」に投資をしがちです。しかし、過去の歴史を見ても明らかなように、日本株はインデックスではなく個別株投資に向いている市場です。

反対にインデックス投資に向いているのは、米国大型株指数「S&P500」でしょう。資産運用を考えたとき、まず重要なのは「伸びる可能性のある指標を選択する」ということです。では、そのような指標には、どのようなものがあるのでしょうか?それが、この3つです。

【伸びる可能性のある指標】 ・米国株インデックス ・国際分散インデックス ・新興国インデックス

1つ目の「米国株インデックス」は、この3つの中でも最も良いものと考えられるでしょう。こちらは過去の実績を見ても、一目瞭然です。上のグラフを見ても、その成長性はお分かりいただけるでしょう。

2つ目の「国際分散インデックス」は、米国株インデックスに比べ、やや落ちます。その理由は、米国以外の先進国の低成長と、後述する新興国の非効率を包含するからです。しかしながら、伸びる可能性のある指標と考えられるでしょう。

3つ目の「新興国インデックス」は、新興国の成長性に魅力を感じて投資する人が多いものです。独特の非効率さ、国の経済力の伸長と合致しない株式指数の伸びが足を引っ張ります。この辺りは注意すべき点でしょう。

これだけ見ると、「米国株インデックス」が、最も運用効果が高いと考えられるでしょう。ですが、基本的にはあなたの納得できるインデックスを選択するのが良いでしょう。米国だけでは不安だと思うあなたは、国際分散投資や新興国を組み込むなどしてポートフォリオを構成すると良いでしょう。

いかがでしたか?

少しでもこのアメリカの強い株が「いいな」と思ったら1株からでもいいので買ってみてください。(アメリカの株は日本と違って1株から買うことができます。)

ちなみに…このブログで紹介している株はもちろんいいのですが、それよりもたくさんの配当を出す企業ばかりを集めて、毎月レポートしてくれて…「買い」「売り」の具体的なアクションをあなたへお届けする、「Oxford インカム・レター」はこちらからお試しすることができます。

これは、10年間平均で12%の複利成長…6年で資産2倍を狙う「配当投資」戦略です。私たちOxford クラブが軸にしている「資産形成ピラミッド」の第一段目に当たる保守的な投資のポートフォリオです。

もし、「これから資産形成をやってみようとは思っているけど、何から始めたらいいかわからない…」と思ったら、お試ししてみてください。30日間返金保証付きなので安心してお試し購読できます。